〒171-0022 東京都豊島区南池袋1-13-23 JRE南池袋ビル5階

受付時間 | 平日 9:00~11:30 12:30~18:00 |

|---|

アクセス | 池袋駅東口徒歩6分 |

|---|

2020年(令和2年)

2020年 年末調整

コロナの影響で特別な年になりましたが、今年も残すところあとわずか。

年末調整は、会社員などの1年間の所得と納める税金を決定するための税務手続きです。

2020年の税制改正により、基礎控除額・ひとり親控除の創設など、年末調整に直結する改正点が多数ありました。

1.給与所得控除に関する改正

2.基礎控除及び所得金額調整控除に関する改正

3.各種所得控除等を受けるための扶養親族等の合計所得金額要件等に関する改正

4.ひとり親控除及び寡婦(寡夫)控除に関する改正

改正点が多く負担に感じるかもしれませんが、4点の改正点を中心に整理してみます。

1.給与所得控除に関する改正

給与等に関する所得は、給与所得者の収入金額に応じて定められた金額を控除して計算します。

この金額を「給与所得控除額」といい、下記のとおり改正となりました。

①一律10万円引き下げ

②給与収入金額850万円以上の場合、上限が195万円に変更(年収850万円超は10万円以上の引き下げ)

出典:国税庁HP

2.基礎控除および所得金額調整控除に関する改正

①基礎控除に関する改正

改正前の基礎控除額は、一律38万円でした。

税制改正により合計所得に応じて、下記のとおり調整がされました。

・2,400万円以下 48万円に引き上げ

・2,400万円超 段階的に減額

・2,500万円超 適用なし

出典:国税庁HP

なお、基礎控除を受ける場合には、「給与所得者の基礎控除申告書」の提出が必要になります。

給与所得者のほぼ全員が関係するため、実質的には提出しなければならない書類が増えることになります。

②子ども・特別障害者等を有する者等の所得金額調整控除の創設

その年の給与の収入金額が850万円を超える居住者で、次の4つの要件のいずれかに該当する場合には、給与の収入金額(その給与の収入金額が1,000万円を超える場合には、1,000万円)から850万円を控除した金額の10%に相当する金額(※1)を、給与所得の額から控除することになりました。

・所得者本人が特別障害者

・同一生計配偶者が特別障害者

・扶養親族が特別障害者

・扶養親族が年齢23歳未満(平成10年1月2日以後生)

※1(給与の収入金額-850万円)×10% (最高15万円)

なお、所得金額調整控除を受ける場合には、「所得金額調整控除申告書」の提出が必要になります。

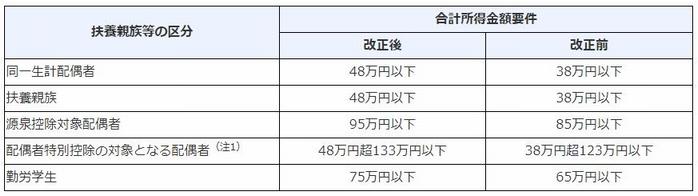

3.各種所得控除等を受けるための扶養親族等の合計所得金額要件等に関する改正

扶養親族等の合計所得金額要件がそれぞれ10万円引き上げられました。

出典:国税庁HP

給与の収入金額が103万円以下の人は、合計所得金額が48万円以下となります。

4.ひとり親控除及び寡婦(寡夫)控除に関する改正

未婚のひとり親に対する税制上の措置により、ひとり親控除が創設されました。

さらに、従来の寡婦(寡夫)控除の見直しも同時にされています。

①ひとり親控除の要件等

ひとり親とは、以下の要件をすべて満たす者をいいます。

・現に婚姻をしていないまたは、配偶者の生死が不明

・事実婚がない(住民票に夫(未届)、妻(未届)の記載がない等)

・生計を一にする子ども(所得金額48万円以下)がいる

・合計所得金額が500万円以下

名前のとおり、シングルマザー・シングルファザーを税制面から支える制度です。

婚姻歴の有無や性別は要件にない特徴があります。

②寡婦控除の要件等

寡婦とは、事実婚がない者で、⑴または⑵に該当する場合をいいます。

⑴以下のいずれかに該当し、扶養親族(子以外)がいる者

・夫と死別、離婚した後、婚姻していない

・夫の生死が不明

⑵以下のいずれかに該当し、扶養親族がいない者

・夫と死別した後、婚姻していない

・夫の生死が不明

以上4点になります。

さらに、書類の様式改正により「基礎控除申告書」「配偶者控除等申告書」「所得金額調整控除申告書」が、1枚の様式になりました。

前述しましたが、基礎控除は給与所得者のほぼ全員が関係するため、実質的には提出しなければならない書類が増えています。

年々、給与支払者の業務負担が増しているように感じます。

「ひとり親控除」は今回初めてになりますので、未婚の従業員には周知・確認等が必要かもしれません。

執筆:渡辺

参考:国税庁HP

https://www.nta.go.jp/users/gensen/nencho/index/01.htm

国外中古建物の不動産所得に係る損益通算の特例

令和2年度税制改正で「国外中古建物の不動産所得に係る損益通算の特例」が創設されました。

海外の不動産は日本よりも建物の寿命が長く、建設から50年経過していても普通に賃貸されているケースが多くあります。

不動産投資の場合、購入資金は土地と建物に区分され、建物部分については使用可能期間に応じて費用処理が認められます。

建物部分が2,000万円で使用可能期間が20年の場合、1年間で100万円が経費になるイメージです。

しかし、建築から50年を経過している建物は実際の使用可能期間よりも短い2年間で費用処理をすることができました。

建物部分の2,000万円が、2年間で全額が経費になります。

すると、海外不動産投資をした最初の2年間は赤字になります。

その赤字と、日本の他の所得が損益通算されることで節税になります。

このような節税対策が富裕層の間で多く行われていました。

この特例の概要は、

不動産所得の計算上生じた国外中古建物の貸付による損失額のうち、

国外中古建物の減価償却費に相当する金額は生じなくなったものとみなされ、

損益通算が出来なくなるものです。

令和3年分の所得税から適用され、実際の使用可能期間に適合していない耐用年数で高額な減価償却費を計上し、損益通算する節税スキームを封じるねらいです。

この、海外不動産を売却した場合の譲渡所得の計算についても注意が必要です。

不動産所得の計算で本特例の適用を受けた国外中古建物を売却すると、

譲渡所得の計算で用いる「取得費」の額が通常とは異なってきます。

譲渡所得は、譲渡価額から取得費と譲渡費用を控除して計算します。

「取得費」は建物の購入代金から減価償却費の累計額を控除した額となります。

国外中古建物を譲渡した場合は、ここに本特例で不動産所得の計算上生じなかったものとされた額を加えた額となります。

例、

購入金額 1,000万円

売却金額 900万円

償却費の累計額 700万円

本特例の適用により生じなかったものとされた損失額 250万円

取得費は、

①購入代金 1,000万円

②減価償却費 700万円

③減価償却費のうち本特例により生じなかったものとされた金額 250万円

④ ① - (② - ③)=550万円

譲渡所得は、

①売却代金 900万円

②取得費 550万円

③ ① - ② =350万円となります。

本特例のように節税封じの改正が多く行われています。

合理性のない節税は今は合法でもいずれ改正される可能性がありますのでご注意ください。

(執筆:古舘)

固定資産税・都市計画税の軽減措置

新型コロナウィルス感染症の影響で売上高が一定割合減少している事業者への支援として、固定資産税・都市計画税の軽減措置があります。

今回は、軽減措置の概要、注意点などをまとめました。

【概要】

新型コロナウィルス感染症の影響で事業収入が減少している事業者の令和3年度の固定資産税・都市計画税をゼロまたは半分とする制度。

<軽減対象> ※いずれも市町村税(東京都23区においては都税)

・事業用家屋及び設備等の償却資産に対する固定資産税(通常、取得額または評価額の1.4%)

・事業用家屋に対する都市計画税(通常、評価額の0.3%)

この軽減措置は、令和2年2月~同年10月までの連続する3か月間の売上高が前年同期比30%以上減少していれば、性風俗関連特殊業を除き、どんな業種でも対象となります。

【注意点】

≪軽減申告は令和3年1月31日まで≫

適用を受けるには、事業者が税理士・会計士などの認定経営革新等支援機関等に下記①~③について確認依頼をする。

その確認に基づき対象資産が所在する市町村等が定める様式の申告書を発行してもらう。

確認後、令和3年1月31日までに固定資産税申告書に必要書類を添えて市町村等に軽減の申告をします。

①中小企業者等であること

②売上の減少

③特例対象家屋(事業用家屋など)の居住用・事業用割合

※ふるだて税理士・行政書士事務所は認定経営革新等支援機関に登録しています。

≪前年同期売上高の実績は必ず必要≫

売上高の減少を判定する連続の3か月間は事業者の任意で選択できます。

その3か月間には新型コロナ感染症防止対策の自粛要請期間の休業も含めてよいことになります。

ただし、新規開業等により前年同期の売上高が存在しない場合は、本特例の対象外となります。

≪本特例の対象資産≫

固定資産税は土地、家屋、償却資産ですが、本特例の対象資産は、その内の事業用家屋及び償却資産と限定されています。

事業用家屋は、減価償却費が法人税法上の損金又は、所得税法上の必要経費に算入されているものでなければなりません。

個人事業主で事業用と居住用が一体となっている家屋なども対象となり、事業専用割合に応じて減免となります。

事業専用割合を示すための書類は、所得税青色申告決算書等の『減価償却費の計算(事業専用割合)』を参照します。

よって、事業用でない個人所有の居住用家屋は軽減措置の対象外となります。

【中小企業庁:固定資産税・都市計画税の減免】

適用手続について(令和2年9月24日更新):PDF形式

https://www.chusho.meti.go.jp/zaimu/zeisei/2020/200924zeisei_scheme.pdf

固定資産税等の軽減措置に関するQ&A集(令和2年9月3日更新) :PDF形式

https://www.chusho.meti.go.jp/zaimu/zeisei/2020/200903zeisei_qa.pdf

【まとめ】

持続化給付金など新型コロナウィルス感染症の支援策があり、すでに自社で申請された方も多いと思います。

今回の軽減措置は、認定経営革新支援機関等の確認が必要であり、自社で全ての手続きをすることができません。

また、昨年の実績が無い場合は軽減を受けられない事など異なる点もあります。

申告期限は、令和3年1月31日です。早めに認定経営革新支援機関等への確認書の準備などをしましょう。

(執筆:小林)

新型コロナウイルスに係る給付金等の収益計上

新型コロナウイルス緊急経済対策の給付金や助成金等の支給を受けた法人の決算申告が増えてきました。

持続化給付金・各自治体の休業要請に係る協力金(感染拡大防止協力金)・雇用調整助成金の支給が多く、今後は家賃支援給付金も加わると予想されます。

今回はこれら給付金や助成金等の「収益計上の時期」について整理します。

◆原則:確定通知のあった事業年度で収益計上をする

新型コロナウイルス緊急経済対策の給付金や助成金等では、持続化給付金・各自治体の休業要請に係る協力金(感染拡大防止協力金)・家賃支援給付金などが該当します。

給付金や助成金等は、支給申請をした後に審査が通れば、確定通知(支給決定通知書等)が送られてきます。

したがって、支給が確定する時期は「確定通知のあった時点」になります。

確定通知と給付金や助成金等の支給が決算期をまたぐ場合は少し注意が必要です。

決算日に未収入という状況であっても、支給が確定しているために収益計上しなければなりません。

なお、新型コロナウイルス緊急経済対策の給付金や助成金等では、確定通知より前に支給がされるケースがあります。

この場合は支給された日が、収益計上をすべき時点となります。

◆例外:確定通知前であっても支給金額を見積り、収益計上をする

新型コロナウイルス緊急経済対策の給付金や助成金等では、雇用調整助成金が該当します。

関連する法人税基本通達は下記のとおりとなります。

法人税基本通達

(法令に基づき交付を受ける給付金等の帰属の時期)

2-1-42 法人の支出する休業手当、賃金、職業訓練費等の経費を補填するために雇用保険法、雇用対策法、障害者の雇用の促進等に関する法律等の法令の規定等に基づき交付を受ける給付金等については、その給付の原因となった休業、就業、職業訓練等の事実があった日の属する事業年度終了の日においてその交付を受けるべき金額が具体的に確定していない場合であっても、その金額を見積り、当該事業年度の益金の額に算入するものとする。

雇用調整助成金は「休業手当の経費を補てんするために交付を受ける給付金等」に該当します。

さらに、支給金額が確定していない場合であっても、その金額を見積り、休業の事実があった日の属する事業年度の収益の額に算入するとされています。

◆まとめ

新型コロナウイルス緊急経済対策の給付金や助成金等の収益計上の時期を整理しました。

持続化給付金・各自治体の休業要請に係る協力金(感染拡大防止協力金)・家賃支援給付金などは、原則どおり確定通知・支給のいずれか早い方で収益計上となります。

雇用調整助成金は、確定通知前でも支給金額を見積り、休業の事実があった日の属する事業年度で収益計上のため、注意が必要です。

(執筆:渡辺)

雑損控除と住宅等の損失額

今般、九州を中心に被害をもたらした豪雨災害により被災された皆様に、心よりお見舞い申し上げます。

災害により住宅等に損害を受けた場合、確定申告の際に雑損控除の適用を受けることで所得税額を軽減することができます。

雑損控除とは、災害や横領などにより生活に通常必要な資産に受けた損害金額のうち、一定額を総所得金額等から控除するというものです。

損失金額が大きく、災害発生の年では控除しきれない場合には、翌年以後3年間を限度に繰り越して各年で控除できます。

雑損控除の対象となる損失金額は、次のように計算されます。

①資産の損失額 + ②災害等に関連したやむを得ない支出額 - ③保険金などで補填される金額

資産の損失額は、損失発生時の直前における時価を基に計算します。

損害を受けた資産が減価償却資産の場合は取得価額から減価償却費累積相当額を控除した金額にすることもできます。

ただ、住宅が主要構造部まで損壊しているため、資産ごとに損失額を計算することが困難なケースもあります。

この場合、「住宅」及び家具・家電などの「家財」については、損失額を"合理的な計算方法"によって簡易的に計算することもできます。

例えば、取得価額が明らかでない住宅の損失額は下記の算式で計算します。

【工事費用(円/㎡)×総床面積(㎡)-減価償却費(円)】×被害割合

"被害割合"は、住宅や家財の損壊・浸水の状況によって定められています。

例えば、豪雨災害により平屋の住宅が「床上1.5m以上」浸水した場合は「80%」です。

詳しくは、国税庁ホームページの被害割合表で確認することができます。

https://www.nta.go.jp/taxes/shiraberu/saigai/h30/0018008-045/06.htm

異常気象により毎年のように水害等が発生しています。

被害を受けないことが一番ですが被災してしまった場合には確定申告をして少しでも税金の負担を減らしましょう。

(執筆:古舘)

ひとり親控除・寡婦控除

国税庁より5月29日に「ひとり親控除及び寡婦控除に関するFAQ(源泉所得税関係)」が公表されました。

また、同時に「令和2年分の給与所得の源泉徴収票の記載方法」も公表されました。

公表内容、改正前と改正後の違いなどをまとめました。

【ひとり親控除・寡婦控除】

未婚のひとり親について、現状適用されている元婚姻ありのひとり親が適用できる寡婦(夫)控除との格差解消のために、一定要件のもと全てのひとり親に同様の控除が適用されます。

引用:財務省「令和2年度税制改正(1)未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し」

https://www.mof.go.jp/tax_policy/publication/brochure/zeisei20/kojin.html#kojin01

【ひとり親の要件】

1.所得要件として年収678万円(所得500万円)以下であること

2.所得者の性別は男性、女性ともに生計を一にする一定の子がいること

3.事実上婚姻関係と同様の事情にあると認められる人がいないこと

※所得者の性別が女性で上記2の子がいない場合で、扶養親族がいる、もしくは、死別の場合は、改正後の『寡婦控除』となります。

引用:財務省「令和2年度税制改正(1)未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し」

https://www.mof.go.jp/tax_policy/publication/brochure/zeisei20/kojin.html#kojin01

【ひとり親控除等の適用時期】

ひとり親控除等の適用時期は令和2年分以後の所得税からになります。実際には令和2年度の年末調整から適用となります。月々の源泉徴収事務については、令和3年1月1日以降に支払うべき給与等及び公的年金等について適用されます。

【ひとり親の申告】

ひとり親の控除を受けるためには、年末調整の際に異動内容について申告する必要があります。ただし、寡婦(夫)控除を受けていた方は、異動内容の申告をしなくても、自動的に改正後のひとり親控除、寡婦控除の適用となる場合もあります。

事実婚がなければ、改正前の『寡夫』(27万円控除)に該当していた方は全て『ひとり親』(35万円控除)に該当します。給与支払者は、従来の27万円控除を適用しないように注意する必要があります。

[改正前後の控除に係る適用判定のフロー]

(注)改正前の「寡婦(特別の寡婦を除く)」に該当する方が、上記適用判定の結果、「寡婦」に該当する場合において、その者と生計を一にする子を有するときは、「ひとり親」(控除額:35万円)に該当し、年末調整の際にその異動内容について申告する必要があります。

引用:国税庁『ひとり親控除及び寡婦控除に関するFAQ』

https://www.nta.go.jp/publication/pamph/pdf/0020004-145.pdf

FAQの主な内容は次のとおりです。

1.改正の概要

2.適用開始日

3.ひとり親

4.寡婦

5.源泉徴収の際にひとり親控除の適用を受けるための手続き

6.改正前後における「ひとり親」等の判定関係

7.令和2年4月以降の源泉徴収における手続

8.令和2年分の年末調整時の申告

9.令和2年分の年末調整において申告不要とされている者の控除の適用

10.令和2年分の源泉徴収簿への記載

11.令和3年1月以降の源泉徴収における変更点

【令和2年分 給与所得の源泉徴収票の記載の仕方】

https://www.nta.go.jp/publication/pamph/pdf/0020004-166.pdf

令和2年分の給与所得の源泉徴収票について項目名・記載内容が変更されています。

主な内容は次のとおりです。

〇税務署提出用の源泉徴収票の記載イメージ

〇令和2年分の給与所得の源泉徴収票の記載要領及び記載に当たっての留意事項

〇記載例1 改正前の「特別の寡婦」に該当する方で、年末調整をしていない場合(中途退職者)

〇記載例2 年末調整において、「ひとり親」に該当する場合

〇記載例3 年末調整において、「所得金額調整控除」の適用を受けた場合

〇記載例4 年末調整において、「基礎控除の額」が48万円であった場合

【記載例1より抜粋】

令和2年分の源泉徴収票は上記の内容になります。年末調整をしない退職者に渡す際、もし寡婦(夫)の方がいる場合は、赤枠に〇は付けずに、適用欄に旧寡婦(夫)と記載します。

【まとめ】

今までは、同じひとり親であっても、離婚・死別であれば寡婦(夫)控除が適用されるのに対し、未婚の場合は適用されず、婚姻歴の有無によって所得控除の適用が異なっていました。

今回の改正で、全てのひとり親家庭に対して一定要件のもと所得控除が受けられるようになり、公平な改正と言えると思います。

その反面、今まで寡婦(夫)控除を受けていた方が非該当になるケースなどもあり、年末調整の際に、給与所得者の申告、給与支払者の確認がより必要になります。適用判定を間違えないように改正内容をご確認ください。

執筆:小林

新型コロナウイルスの影響に伴う、役員給与改定の留意点

新型コロナウイルスの影響により経営状況が著しく悪化し、役員給与の「減額」を検討するケースも増えてきています。

しかしながら役員自身の生活面などからは、経営状況が好転した際にはすぐにでも元の給与水準まで「増額」したいと考えます。

今回は新型コロナウイルスの影響により、役員給与の「減額」と「増額」が同一事業年度内で行われる場合の留意点をまとめます。

◆役員給与の「減額」

法人が役員に支払う給与は、 次のいずれかに該当し、かつ、不相当に高額ではない等のみ経費として認められます。

・定期同額給与

・事前確定届出給与

・業績連動給与

今回の役員給与は「定期同額給与」が論点です。

定期同額給与とは、1か月以下の期間ごとに支給される給与で、かつ、その事業年度の各支給時期における支給額が同額である給与、その他これに準ずる給与です。

改訂の時期は基本的に事業年度開始の日から3か月までになります。

このような制限は、役員給与は利益調整に使われる恐れがあるためです。

一方で、利益調整の恐れがない「業績悪化改定事由」による支給額の改定は、期中であっても経費になることがあります。

業績悪化改定事由とは、単に業績が悪化しているという主観的な判断のみならず、客観的な状況も必要となります。

新型コロナウイルスの感染拡大防止のため、例えば「営業自粛の要請がされている業種」などでは、業績が悪化している客観的な状況があると言えます。

したがって、期中に役員給与を減額しても、減額後の定額を支給すれば経費となります。

◆役員給与減額後に行う、同一事業年度内の「増額」

新型コロナウイルスの影響が止み、経営状況が好転した際に役員給与を増額した場合も、定期同額給与の期中の改定に該当します。

前述のとおり、定期同額給与の期中の改定は制限があり、業績悪化改定事由は減額改定のみとなるため該当しません。

増額の場合は「臨時改定事由」に該当するか否かがポイントになります。

臨時改定事由とは、「役員の職制上の地位の変更、その役員の職務の内容の重大な変更、その他これらに類するやむを得ない事情」によりされた、これらの役員に係る定期給与の額の改定(法令

69①-ロ)となります。

つまり、経営状況が好転した際の増額改定は、臨時改定事由に該当しません。

したがって、役員給与の減額後の同一事業年度内の増額は、たとえ新型コロナウイルスの影響であっても、改定前の金額を超える部分の金額は経費になりません。

※現状の役員給与100万、60万に減額後、100万円に戻した場合

経費になる金額 :840万円(100万×3か月+60万×9か月)

経費にならない金額:120万円(40万×3か月)

◆まとめ

新型コロナウイルスの影響に伴う、役員給与(定期同額給与)の改定を確認しました。

一定の場合は、減額改定は税務上でも経費となります。

しかし、減額改定後に経営状況が好転し役員給与を増額した場合は、経費にならない部分が生じるため注意が必要です。

執筆:渡辺

<参考文献>

2020. 週刊税務通信. 税務研究会. №3603. pp.2-3

預けて安心!自筆証書遺言書保管制度

7月から遺言書の保管制度が始まります。

遺言は法律上、大きく2種類あります。

「公正証書遺言」と「自筆証書遺言」です。

【公正証書遺言】

元裁判官や元検察官などがなる公証人が、遺言者本人から内容を聞き、まとめます。

原本を公証役場が保管するので紛失や改ざんの恐れがありません。

【自筆証書遺言】

自ら手書きする遺言です。

財産目録を除いて全文を自署する必要があり、パソコンによる作成は認められていません。

書式が決められており、日付を「2月吉日」などとしたら無効です。

内容を訂正するときはその部分を書き直して捺印します。

書いた遺言は家の金庫や仏壇の中などに自ら保管するケースが一般的です。

自分が死んだときに遺族がきちんと見つけてくれるか、誰かが都合の良いように改ざんしないか、心配する人もいるようです。

そんな悩みを和らげようと国が7月10日から始めるのが保管制度です。

自筆証書遺言を法務局に持ち込んで保管してもらいます。

全国に416ある法務局のうち300以上で申請を受け付けます。

申請時には担当官が遺言に目を通し、書式通りに正確に書かれているかチェックします。

誤りがあれば修正すればよく、不備を防げます。

受付開始の7月10日よりも前に書いていた遺言も受け付けてくれます。

法務局は原本を保管するとともに画像データとしても残します。

本人が亡くなった後は遺族が請求すると、画像データが担当官の証明付きで印刷され、遺言の証明書として交付されます。

閲覧請求も可能です。

自筆証書遺言は開封するときに家庭裁判所で裁判官が立ち会う「検認」を受けるのが原則です。

しかし保管制度を利用していた場合は証明書の形でもらうので、面倒な検認はありません。

相続人が遺言の保管を知らされていなかった場合、法務局に問い合わせれば確認してもらえます。

保管制度は利用費用がかかります。

保管料は遺言書1通につき、3,900円、遺言書の閲覧、証明書交付などに1通あたり800円から1,700円かかります。

公正証書遺言の場合、作成費用が数万円かかるうえ、2人以上の証人が必要になるためその謝礼金が発生することもあります。

コストは自筆証書遺言の補完制度の方が安くなります。

保管制度を申請する際は必ず本人が法務局に出向く必要があります。

代理人による申請は出来ません。

公正証書遺言なら病気などで出歩けない場合、公証人が家に来て作成してもらえます。

自筆証書遺言の保管制度は自力で手続きを行う必要があります。

(執筆:古舘)

新型コロナウイルス感染症の支援策

新型コロナウィルス感染症による対策、支援策が発表されています。

弊社のお客様でも、多くの業種で新型コロナウィルス感染症の影響を大きく受けているとお伺いする事が増えています。

今回は、新型コロナウィルス感染症の支援策等について、まとめました。

【令和元年分の確定申告における申告・納付期限の一括延長】

現在、個人の確定申告は下記のとおり延長されています。

≪申告期限・納付期限≫

| 従来 | 延長後 | ||

|---|---|---|---|

| 申告所得税 | 令和2年3月16日(月) | 令和2年4月16日(木) | |

| 個人事業者の消費税 | 令和2年3月31日(火) | 令和2年4月16日(木) | |

| 贈与税 | 令和2年3月16日(月) | 令和2年4月16日(木) | |

≪振替納付日≫

| 従来 | 延長後 | ||

|---|---|---|---|

| 申告所得税 | 令和2年4月21日(火) | 令和2年5月15日(金) | |

| 個人事業者の消費税 | 令和2年4月23日(木) | 令和2年5月19日(火) | |

事業主様のご家族の中には、税務署の確定申告会場に行き、ご自身で確定申告をされる方もいらっしゃると思います。

埼玉県の春日部税務署、越谷税務署では新型コロナウィルス感染症の関係で窓口を一時中断しておりました。(現在は再開しています。)

お近くの税務署でも今後一時中断になる事もありますので、スマートフォン等によるe-taxなど、確定申告会場に出向かなくても自宅でも申告する事は可能ですので、ご活用ください。

【期限の個別延長が認められる場合】

個人の申告期限は一括延長となりましたが、法人の申告期限は従来どおりの申告期限です。

ただし、災害その他やむを得ない理由により、申告・納付等を期限までに行う事が困難な事情がある場合は、税務署へ申請をする事により、申告期限等が個別に延長される制度があります。

新型コロナウィルス感染症による具体例として、

①税務代理等を行う税理士(事務所の職員含む)が感染症に感染したこと

②納税者や法人の役員、経理責任者が外国に滞在し、入出国に制限があったこと

③経理担当者が感染症に感染した又は、感染症患者に濃厚接触した事実があり当該部署を相当期間、閉鎖しなければならなかったこと

④学校等の臨時休業の影響などで経理担当部署の社員が多く休暇を取得していること

【納付の猶予制度】

新型コロナウィルス感染症の影響で資金繰りの悪化により、国税を納付期限までに一時に納められない場合は、税務署へ申請をする事により、最大1年間の分割納付が認められ、延滞税が軽減又は免除される納付の猶予制度があります。

【新型コロナウィルス感染症の緊急融資制度】

新型コロナウィルス感染症の影響により、一時的な業績悪化をしている事業主を対象としている融資制度で、申込日前月の売上高が5%~10%以上減少している方がご利用頂ける融資制度です。

経済産業省

https://www.meti.go.jp/covid-19/

日本政策金融公庫

https://www.jfc.go.jp/n/finance/saftynet/covid_19.html

商工組合中央金庫

https://www.shokochukin.co.jp/disaster/corona.html

各地方自治体

各地方自治体も新型コロナウィルス感染症の融資制度がございます。自治体により、融資条件、融資制度が異なります。詳しくは、お近く自治体にご確認ください。

【新型コロナウィルス感染症の助成金】

新型コロナウィルス感染症の影響で、事業の縮小、営業自粛要請、従業員の感染による休業などに対応した助成金制度があります。助成金申請は、事業主様の場合、雇用保険適用事業所である必要があります。

お手続きの際は、弊社提携の社会保険労務士事務所のご紹介も可能です。

雇用調整助成金

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/koyou_roudou/koyou/kyufukin/pageL07.html

新型コロナウィルス感染症による小学校休業等対応助成金

≪労働者を雇用する事業主様向け≫

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/koyou_roudou/koyou/kyufukin/pageL07_00002.html

≪個人で仕事をする方向け≫

https://www.mhlw.go.jp/stf/newpage_10231.html

【まとめ】

現在、発表されている支援策を一部抜粋してご紹介させていただきました。

すでに、飲食業、サービス業など多くの業種で新型コロナウィルスの影響を受けていらっしゃると思います。

終息は当分、先の見込のため、今後も多くの支援策が発表されると思います。

弊社でも、新しい情報をご紹介してまいります。

(執筆:小林)

令和2年税制改正

令和2年の税制改正も様々なものがありますが、個人に対する税制改正が多いように感じました。

個人所得に対する税制改正

(1)NISA(少額投資非課税制度)の見直し

(2)未婚のひとり親に対する対策、寡婦(夫)控除の見直し

(3)低未利用土地等を譲渡した場合の特別控除の創設

(4)配偶者居住権等が消滅した場合の譲渡所得の取扱い

今回はこれら4つの税制改正の概要をまとめました。

(1)NISA(少額投資非課税制度)の見直し

①つみたてNISAの延長

適用期間を2042年まで延長します。

②新NISAの創設

現行の一般NISAの見直しがされ、次の新NISAが創設されます。

低リスク商品だけを購入できる1階部分(20万円まで)と、従来どおりの投資ができる2階部分(102万円まで)の2階建てで年間計122万円までの売却益や配当金が非課税となる仕組みが創設されます。

非課税の期間は5年間で、適用時期は2024年1月1日からの予定です。

③ジュニアNISAの終了

2023年で終了します。

(2)未婚のひとり親に対する対策、寡婦(夫)控除の見直し

① 未婚のひとり親に対する所得控除

居住者で現に既婚していない者のうち、生計を一にする子(総所得金額等が48万円以下)を有し、本人の合計所得が500万以下の場合、総所得金額から35万円を控除できるように見直しがされました。

ただし、住民票に未届の夫や妻等の記載がある場合は除かれます。

②寡婦(夫)控除の見直し

扶養親族その他その者と生計を一にする子(総所得金額等が48万円以下)を有する寡婦の要件に、本人の合計所得が500万以下であることを追加します。

また、控除額が35万円(住民税30万円)に引き上げられました。

適用時期は、2020年分以後の所得税(住民税は2021年以後)から適用されます。

(3)低未利用土地等を譲渡した場合の特別控除の創設

個人が都市計画区域内にある低未利用地等を譲渡した場合、以下の要件を満たしたときは、その年中の低未利用土地等の譲渡に係る長期譲渡所得金額から100万円の特別控除ができる制度が創設されました。

・低未利用土地等であることについて市区町村の長の確認がされた場合

・譲渡後の低未利用土地等の所有期間が譲渡をする年の1月1日において5年超

・譲渡先が売主の配偶者その他その売主と特別な関係がないこと

・譲渡対価が500万円以下

・適用を受けようとする低未利用土地等と一筆の土地から文筆された土地等については、その前年・全前年に本制度の適用を受けていないこと

適用時期は、次のいずれか遅い日から2022年12月31日までの間に行われる譲渡に適用される予定です。

・土地基本法等の一部を改正する法律(仮称)の施行の日

・2020年7月1日

(4)配偶者居住権等が消滅した場合の譲渡所得の取扱い

合意解除や放棄によって配偶者居住権及び配偶者敷地利用権が消滅等をし、その消滅等の対価を受けた場合、譲渡所得として課税されます。

その際の取得費の計算方法が明確化されました。

なお、配偶者居住権とは、被相続人の配偶者が相続開始時に住んでいた家を無償で住み続けることができる権利を言います。

適用時期は、2020年4月1日の予定です。

今回取り上げた個人所得に対する税制改正の概要は以上のとおりになります。

未婚のひとり親に対する対策、寡婦(夫)控除の見直しは、既に適用になっている方もいるかもしれませんね。

また、低未利用土地等を譲渡した場合の特別控除は、適用要件や適用期限に注意が必要となりそうです。

執筆:渡辺

少額投資非課税制度(NISA)

株式や投資信託などの金融商品に投資し、配当金を得たり、売却益が出たりすると、通常は約20%の税金がかかります。

長期の資産形成を促すため、これに一定の非課税枠を設けたのが2種類の少額投資非課税制度(NISA)です。

| NISA | 積立NISA | ||

|---|---|---|---|

| 対象者 | 20歳以上(日本在住) | ||

| 対象商品 | 株式、投資信託、REITなど | 投資信託約170本 | |

| 購入できる上限額 | 年間120万円 | 年間40万円 | |

| 非課税期間 | 購入年から5年間 | 購入年から20年間 | |

| 購入できる期間 | 2023年末まで | 2037年末まで | |

| 口座の開設先 | 証券会社、銀行、信金、投信会社など | ||

制度は2種類ありますが、開ける口座は1人1つなので、一般型か積立型かどちらかを選びます。

手続きをすれば1年ごとに変更することは可能です。

投資枠や非課税期間のほかに違いが大きいのが対象商品です。

一般NISAは投資信託、株式、上場投資信託(ETF)、不動産投資信託(REIT)など幅広い分野を含み、金融機関によっては外国の上場商品も扱っています。

投資枠が大きいのが利点です。

元手が多い人は資産を増やすのに効率的です。

積立NISAは長期の分散投資に適すると金融庁が承認した投信・ETFが対象です。

株価指数に連動するインデックス型を中心に約170本が認められています。

販売手数料がなく、保有コストである信託報酬を低く抑えていることも条件です。

運用商品の基準が明確な積立NISAは投資が初めての人にもなじみやすい仕組みです。

長期でコツコツためたい人にも向いています。

一般NISAのほうは2024年に仕組みが見直され、積立枠を設けて2階建てとなる方向です。

2014年に始まった一般NISAですが2019年9月末の口座開設数は1,170万、

そのうち、証券会社での開設数は697万口座。

年齢別では70歳代が22%と一番多く、二番目は60歳代の20.6%になっています。

世間ではまだまだ認知されていない制度ですが60歳代以降の方の老後資金の運用法として利用されているようです。

老後資金に2,000万円が必要と言われている昨今、皆様も余裕資金の範囲でNISAをご活用してはいかがでしょうか。

(執筆:古舘)

給与所得控除と基礎控除の見直し

2018年度税制改正により、2020年1月から所得控除のうち給与所得控除と基礎控除が改正されます。

年収850万円超のサラリーマンの方が増税の対象になります。

主な影響は2020年度の年末調整や確定申告からとなりますが、特に年末調整業務は例年以上に複雑になる可能性があります。

今回の改正についてまとめました。

①給与所得控除の見直し

給与所得控除が一律10万円引き下げられます。

また、給与所得控除の上限も220万円から195万円と25万円引き下げとなり、850万円超の年収の方から上限額195万円の適用となります。

②基礎控除の引き上げ

基礎控除はこれまで一律38万円でしたが、所得に応じて適用要件が設定され、基礎控除の額は10万円引き上げの48万円となります。

給与所得控除の引き下げ幅10万円と合わせると多くの方に影響はありませんが、所得による適用要件として

・2,400万円超2,450万円以下の方は、基礎控除32万円。

・2,450万円超2,500万円以下の方は、基礎控除16万円。

・2,500万円超の方は、基礎控除なし。

という高所得者には厳しい改正内容となります。

③所得金額調整控除

年収850万円を超えると所得税が増税となる事を受け、介護や子育て世帯の負担軽減などを目的に『所得金額調整控除』が創設されます。

対象者は、年収が850万円を超え、かつ、以下の3つのいずれかに該当する方になります。

a)本人が特別障害者である場合

b)23歳未満の扶養親族がいる場合

c)特別障害者である同一生計配偶者または扶養親族がいる場合です。

【計算式:控除額={給与等の収入金額(年収)-850万円}×10%】

※年収1,000万円を超える場合は、『給与等の収入金額(年収)』は一律1,000万円となります。

④配偶者・扶養親族などの合計所得金額要件の見直し

a)同一生計配偶者の合計所得金額要件

b)扶養親族の合計所得金額要件

c)源泉控除対象配偶者の合計所得金額要件

d)配偶者特別控除の対象となる配偶者の合計所得金額要件

e)勤労学生の合計所得金額の要件

a)b)同一生計配偶者や扶養親族などの合計所得金額要件は38万円(年収103万円)でしたが、

①の給与所得控除の見直しの影響で同48万円(年収は変わらず103万円)となります。

c)~e)も同様に合計所得金額要件が+10万円となりますが、年収の範囲に変更はありません。

【まとめ】

2020年度末の年末調整の書申告(暫定版)です。国税庁ホームページから確認できます。

国税庁HP:https://www.nta.go.jp/users/gensen/nenmatsu/index.htm

非常に複雑になっていて、「給与所得者の基礎控除申告書」「給与所得者の配偶者控除等申告書」

「所得金額調整控除申告書」の申告書が1枚になっています。

「給与所得者の基礎控除申告書」はほぼ全員が対象となるため、対象者には配偶者の有無にかかわらず

上記の書類を提出してもらう事になります。

「給与所得者の基礎控除申告書」のみを書く人、全部記載が必要な人と従業員ごとによって書く内容が

変わります。

すでに、平成30年分給与所得者の配偶者控除等申告書から、本人と配偶者の年収から合計所得金額の見積額を計算する様式になっていますが、年収の確定していない時期に年末調整の書類を提出する事を考えると、これまで以上に「計算のやり直し」「書き直し」といった業務負担が増すことが予想されます。

2020年度は所得控除などに大きな影響がでます。書類も細かく複雑になり作業工程の見直しや、来年からの給与計算でミスがないよう改正内容を社内に周知するなど、事前の準備を進めておきましょう。

執筆:小林

お気軽にお問合せください

お電話でのお問合せ・相談予約

<受付時間>

9:00~11:30/12:30~18:00

※土曜・日曜・祝日は除く

フォームは24時間受付中です。お気軽にご連絡ください。

ふるだて税理士・

行政書士事務所

住所

〒171-0022

東京都豊島区南池袋1-13-23

JRE南池袋ビル5階

アクセス

池袋駅東口徒歩6分

受付時間

9:00~11:30/12:30~18:00

定休日

土曜・日曜・祝日