〒171-0022 東京都豊島区南池袋1-13-23 JRE南池袋ビル5階

受付時間 | 平日 9:00~11:30 12:30~18:00 |

|---|

アクセス | 池袋駅東口徒歩6分 |

|---|

2023年(令和5年)

インボイス制度 記載事項関連について

適格請求書等保存方式(いわゆるインボイス制度)が開始されてから、2ヶ月が過ぎました。

顧問先からは記載事項関連のご質問が多いように感じています。

国税庁は令和5年11月13日、インボイス制度の「お問合せの多いご質問等」を公表しました。

全13問のうち、記載事項関連もありました。

・適格請求書発行事業者公表サイトの検索結果とレシート表記が異なる場合

・手書きの領収書による適格簡易請求書の交付

今回は特に身近に感じた上記2点について整理します。

◆適格請求書発行事業者公表サイトの検索結果とレシート表記が異なる場合

適格請求書等(インボイス)に記載する氏名・名称については、電話番号等により適格請求書を交付する事業者を特定することができれば、屋号や省略した名称などの記載で差し支えないこととされています。

したがって、その氏名・名称の代わりに屋号が記載された適格請求書等を受領した事業者においては、「国税庁適格請求書発行事業者公表サイト」で当該適格請求書等に記載された登録番号を基にして検索したとしても、その結果として表示された事業者が異なることも考えられます。

(出典:国税庁HP)

取引先から受領した請求書等に記載されている登録番号が取引時点において有効なものかを確認するために利用されるものであるため、その登録番号の有効性が確認できれば、一義的には有効な適格請求書等として取り扱うこととして差し支えありません。

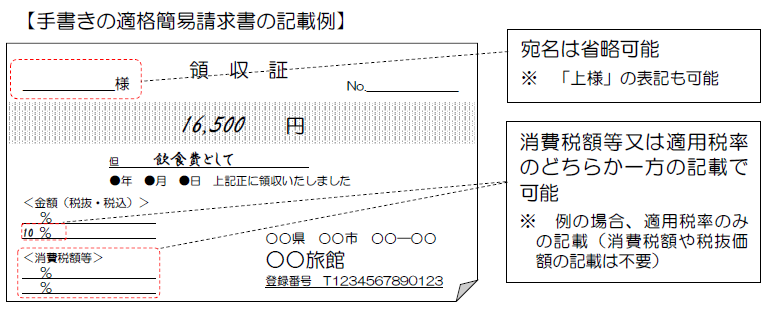

◆手書きの領収書による適格簡易請求書の交付

適格請求書発行事業者が、小売業など不特定かつ多数の者に事業を行う場合には、適格請求書に代えて、適格「簡易」請求書を交付することが可能です。

適格簡易請求書は、宛名の省略が可能で、消費税額等または適用税率のどちらか一方の記載でも構いません。

(出典:国税庁HP)

なお、適格簡易請求書の記載事項は下記のとおりです。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容

(課税資産の譲渡等が軽減対象課税資産の譲渡等である場合には、資産の内容及び軽減対象課税資産の譲渡等である旨)

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額

⑤ 税率ごとに区分した消費税額等又は適用税率

◆まとめ

今回は、国税庁が公表したインボイス制度の「お問合せの多いご質問等」のうち、記載事項関連について2つピックアップしました。

いずれも身近な事柄ですが、インボイス登録に必要な内容や、インボイスに「簡易」が存在することを知らなければ疑問になるだろうと納得できるものでした。

細部まで憶える必要はないと個人的には思いますが、

・適格請求書発行事業者公表サイトの結果とレシート表記と一致しないことがあり得えること

・小売業などから受け取った領収書は、宛名など一部省略がされているかもしれないこと

これらは憶えておくと慌てないで済むかもしれません。

執筆:渡辺

【参考資料】

国税庁:適格請求書等保存方式(いわゆるインボイス制度)/Q&A

多く寄せられるご質問(令和5年11月13日更新)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0521-1334-faq.pdf

週刊税務通信:№3778_pp2-4

生前贈与財産の相続税加算対象期間

暦年課税の生前贈与にかかる相続財産への加算対象期間が改正され増税になります。

改正前は相続開始より3年以内の生前贈与財産について相続財産に加算が必要でした。

改正により、加算対象期間は相続開始前7年以内となりました。

相続税の課税価格に加算される金額は次の①と②の合計になります。

①相続開始前3年以内に贈与により取得した財産・・・その財産の合計額

②相続開始前3年超7年以内に贈与により取得した財産・・・その財産の合計額から100万円を控除した残額

令和6年1月1日以後の贈与で取得する財産にかかる相続税に適用されます。

なお、改正と同時に7年分の加算ではなく、贈与者の相続開始日に応じて段階的に加算対象期間が延びます。

| 贈与の時期 | 加算対象期間 | |

|---|---|---|

| 令和5年12月31日まで | 相続開始前3年間 | |

| 令和6年1月1日~ | 贈与者の相続開始日 | 加算対象期間 |

| 令和6年1月1日~令和8年12月31日 | 相続開始前3年間 | |

| 令和9年1月1日~令和12年12月31日 | 令和6年1月1日から相続開始日 | |

| 令和13年1月1日~ | 相続開始前7年間 | |

【まとめ】

暦年贈与は年110万円まで贈与税が非課税のため、毎年親から子供・孫に贈与することで相続財産を減らし、相続税を節税することができました。

相続開始前に毎年110万円を7年間贈与していた場合、改正前の相続財産への加算額は330万円だったのに対し、

改正後は、(110万円×4年ー100万円)+330万円=640万円が加算されることになります。

相続財産に加算される金額は4年分増えますが長期的に暦年課税を実施する場合、

相続税の節税効果はあります。

資金に余裕があり、長期的に暦年課税が可能な場合、

今まで通りコツコツと贈与することは相続税対策に有効です。

(執筆:古舘)

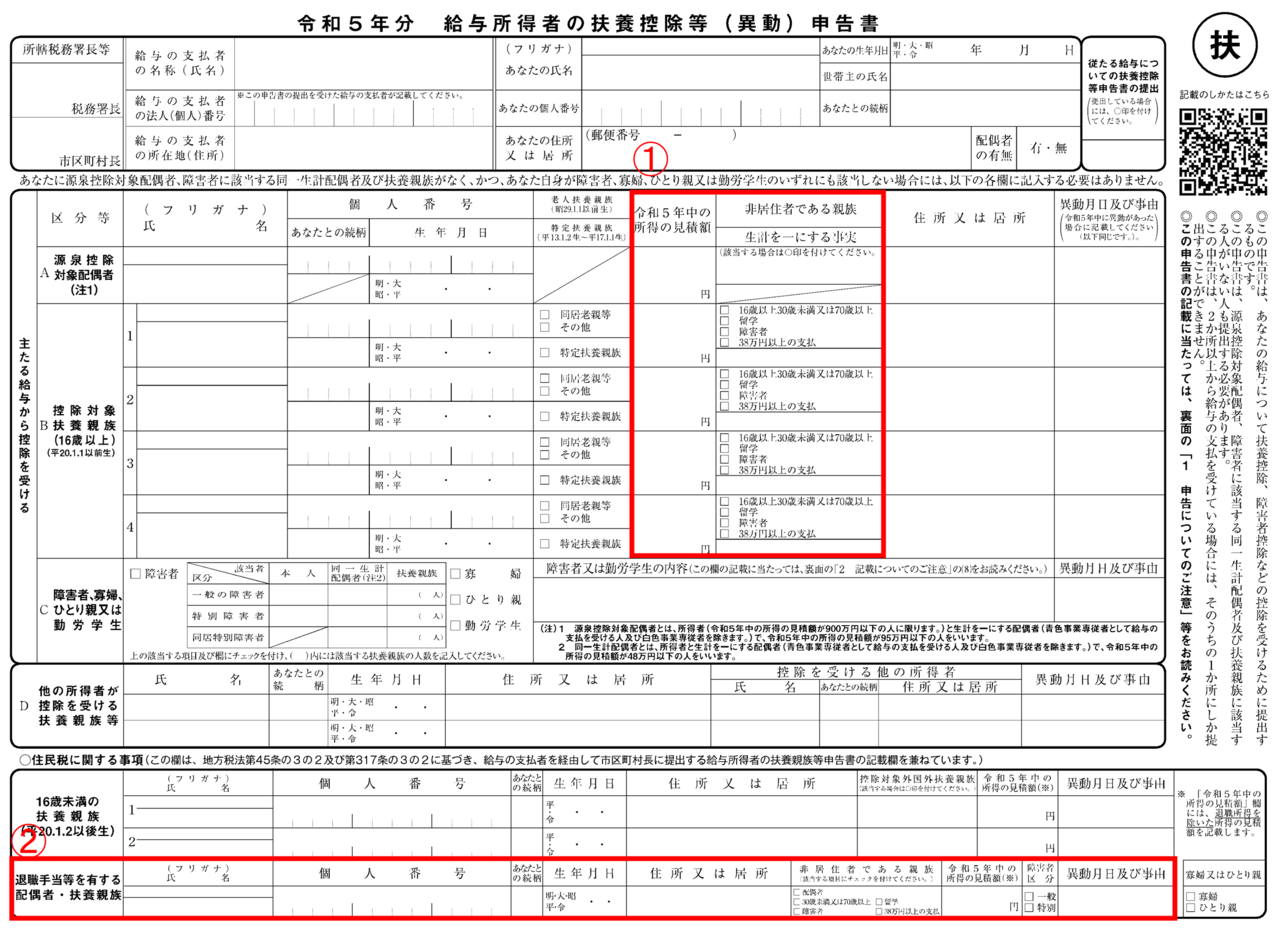

令和5年度以降の年末調整

年末調整の時期が近付いてきました。給与所得者は、毎年記入している扶養控除等申告書ですが、年々記入箇所が増え、記入欄が小さくなっていますので、良く分からない・苦手という方も多いと思います。今後は、扶養控除申告書の記載事項の簡素化や保険料申告書の不要欄削除などが令和6年分の年末調整から順次変更がある事が発表されました。

今回は、令和5年度以降の年末調整のポイントをまとめました。

【令和5年度の年末調整のポイント】

令和5年分の扶養控除等申告書は、前回の年末調整で記入して頂いていると思いますが、

新しい変更点は次の通りです。

① 扶養控除申告書:非居住者扶養親族の適用範囲の変更

② 扶養控除申告書:退職手当を有する配偶者・扶養親族欄の追加

③ 住宅ローン控除申告書:住宅ローン控除の要件変更

① 非居住者扶養親族の適用範囲の変更

令和5年分の給与所得者の扶養控除等申告書の控除対象扶養親族の欄に追加となります。

令和5年より、扶養控除の対象となる扶養親族の範囲が『16歳以上の非居住者』のうち『30歳以上70歳未満』の非居住者が除外されました。ただし、『30歳以上70歳未満』でも、下記に該当する場合は今までどおり対象となります。

1) 留学により国内に住所及び居住をしなくなったもの

2) 障害者

3) 扶養控除の適用を受けようとする居住者からその年において生活費または教育費に充てるための支払いを38万円以上受けているもの

② 退職所得等の収入が見込まれる配偶者または扶養親族の記載欄の追加

配偶者及び扶養親族に退職所得が見込まれる場合、令和5年以降の給与所得者の扶養控除等申告書の住民税に関する事項の欄に記載が必要になります。記載する配偶者及び扶養親族は、退職所得を除いた所得の見積額が配偶者は95万円以下、扶養親族は48万円以下の方になります。これは、税額計算で所得税は合計所得金額に退職所得を含むのに対して、住民税は退職所得を含まないため、住民税の控除適用漏れ対応のためとなります。

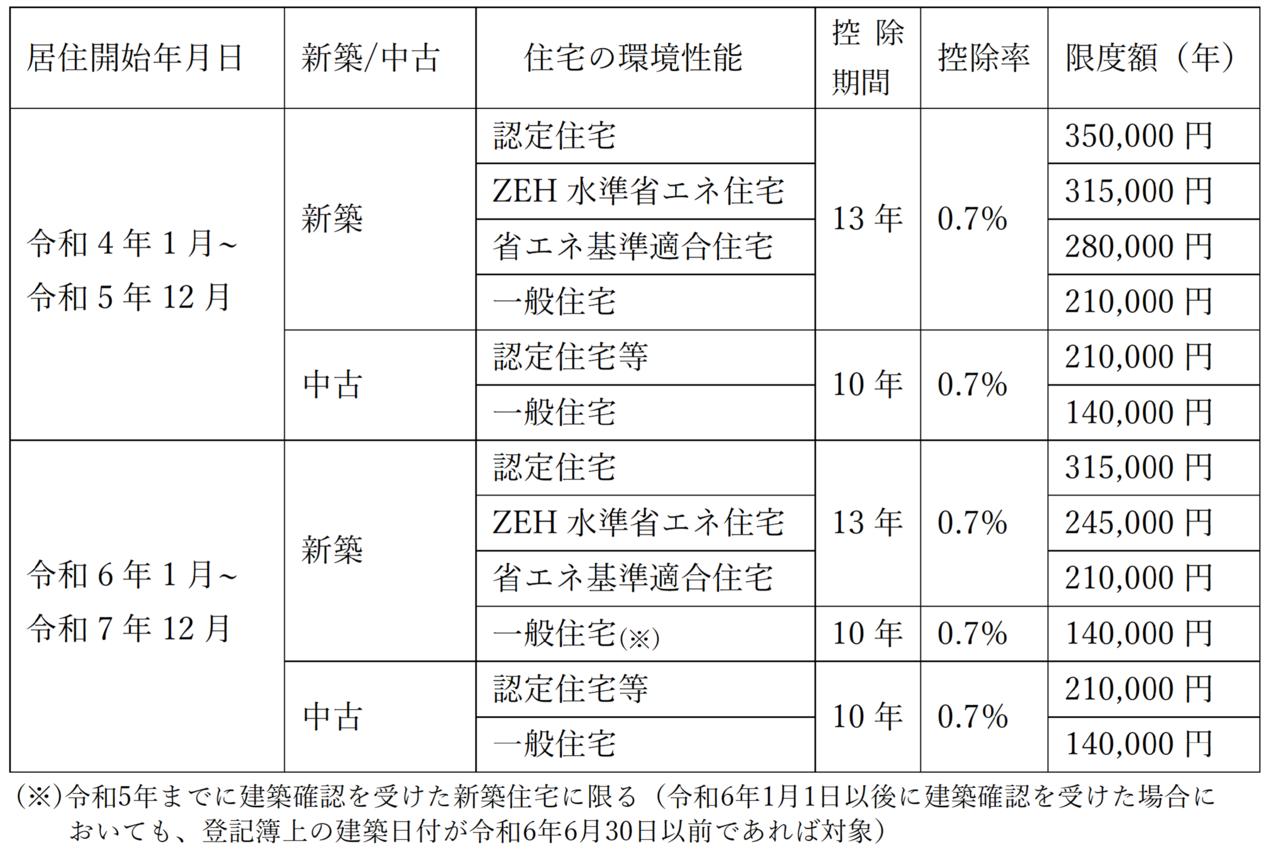

③ 住宅ローン控除の要件変更(住宅ローン控除の適用延長など)

令和4年度以降の要件変更で、令和4年度に居住した方の住宅ローン控除(初年度)は確定申告をするため、年末調整としては令和5年度からとなります。

・入居の適用期限を令和3年12月31日から令和令和7年12月31日まで延長

・住宅ローン控除率が1%→0.7%に引き下げ

・控除期間は新築住宅13年、中古住宅10年。ただし、令和6年以降に入居した新築一般住宅は10年

・所得要件が3,000万円以下→2,000万円以下に変更

【令和6年度以降の年末調整】

① 扶養控除等申告書:送金関係書類の提出書類範囲の追加

② 保険料控除申告書:記載事項の簡素化

③ 住宅ローン控除申告書:借入残高証明書の添付不要

④ 扶養控除等申告書:前年から変更がない場合の提出簡略化(令和7年1月1日以後)

① 国外居住親族への「送金関係書類」の提出書類範囲追加

国外居住親族に係る扶養控除等の適用を受ける際は、「送金関係書類」の提出が必要になります。令和6年以降は、送金関係書類に電子決済手段(法定通貨の価値と連動するステーブルコイン)の移転による支払を証明する一定の書類が追加されます。

② 保険料控除申告書記載事項の簡素化

令和6年分の給与所得者の保険料控除申告書について、以下の記載事項の簡素化(記載不要)が予定されている。

・申告者が生計を一にする配偶者とその他の親族の負担すべき社会保険料を支払った

場合の申告者との続柄

・生命保険料控除の対象となる支払保険料等に係る保険金等の受取人の申告者との続柄

③ 住宅ローン控除申告書への借入金残高証明書の添付不要

令和4年の税制改正により、令和5年1月1日以降に取得した住宅については、従来年末調整時に住宅ローン控除を受けるために提出していた「借入金残高証明書」の添付が不要となります。

この内容は、令和5年以降の住宅取得にかかる場合であり、年末調整としては令和6年から適用になります。令和5年以前に住宅取得している場合は、従来どおりの提出となります。

④ 扶養控除等申告書の提出簡略化

令和7年1月1日以後に支払を受けるべき給与等について提出する「給与所得者の扶養控除等申告書」について、前年の申告内容から記載すべき事項に変更がない場合は、変更がない旨の記載のみで提出できるようになります。

【年末調整以外の変更点】

① 源泉徴収票等の電磁的方法による提供(電子交付)

支払者等から受給者等に交付する必要がある源泉徴収等について、受給者等本人に書面で交付するほか、受給者等の承諾を得ることで、電磁的方法により提供(電子交付)することができます。

令和5年度の税制改正で、「給与所得の源泉徴収票」及び「給与等の支払明細書」については、支払者が受給者から電子交付の承諾を得ようとする際に「支払者が定める期限までに承諾に係る回答がない時は承諾があったものとみなす」旨の通知をあらかじめ受給者に行い、上記期限までに受給者からの回答が無かった場合には、電子交付の承諾があったものとみなされることとなりました。

ただし、電子交付について、受給者等から承諾を得ている場合であっても、源泉徴収票等について書面による交付の請求があるときは、書面で交付しなければなりません。

(参考:国税庁 1.基本的な事項 https://www.nta.go.jp/publication/pamph/hotei/denshikofu-qa/answer.htm)

【まとめ】

令和5年度以降の年末調整についてまとめました。令和4年と比較して、扶養控除申告書の記入内容に変更がありますが、その他の保険料控除申告書、基礎控除申告書兼配偶者控除等申告書に大きな変更はありません。

今後も年末調整関係の書類も電子化が進んでいくと予想されます。控除証明書の電子データ提出、住宅ローン残高証明書の省略などがありますが、一方で、現在住宅ローン控除を受けている方は、今後も紙ベースのままの住宅ローン残高証明書の年末調整となります。

年末調整の対象者によって、保管書類が変わってきますので、注意しましょう。

(執筆:小林)

インボイス制度後の「消費者向け電気通信利用役務」の影響

インターネットの普及に伴い、国外事業者から形のないサービスを日常生活でも使うことが増えました。オンライン会議の「Zoom」の普及は記憶に新しいのではないでしょうか。この他にもクラウドストレージの「Drop box」なども身近なサービスに感じる方も多いのではないでしょうか。

これらのサービスを税務上は「消費者向け電気通信利用役務の提供」と位置づけています。消費税法で過去に大きな改正もありました。

今回は「消費者向け電気通信利用役務の提供」を受けた場合の仕入税額控除の適用について現行を整理して、インボイス制度の導入後の影響についてお伝えします。

◆消費者向け電気通信利用役務の提供

インターネットを介して行われる電子書籍や音楽、クラウドサービスの提供など、事業者向け以外のもの。事業者も消費者もともに利用できるサービス提供となります。

◆役務提供に係る内外判定

電気通信利用役務の提供は平成27年から専用の内外判定が設けられました。現行では、役務を受けた者(=消費者)の住所地で判定します。つまり、「Zoom」や「Drop box」などのサービスは国内取引となります。

◆現行の仕入税額控除の可否

現行では「国外事業者から受けた消費者向け電気通信利用役務の提供に係るものについては、当分の間、仕入税額控除は適用しない」となっていますが、例外が用意されています。

役務の提供者(=国外事業者)が「登録国外事業者」であれば、仕入税額控除が可能になります。「Zoom」や「Drop box」は登録国外事業者ですので、仕入税額控除が可能です。

国税庁_登録国外事業者名簿

https://www.nta.go.jp/publication/pamph/shohi/cross/touroku.pdf

名簿に登録がない場合は、仕入税額控除ができません。

◆インボイス導入後の仕入税額控除の可否

インボイス制度導入(令和5年10月1日)後は、「当分の間、仕入税額控除は適用しない」は、廃止されます。つまり、単純な国内取引となり一般的な経費と同様となります。

インボイス(適格請求書)があれば、仕入税額控除が可能となります。

仕入税額控除の可否判定は「インボイスの有無」と一元化されます。なお、令和5年9月1日時点で登録国外事業者は、適格請求書発行事業者の登録を受けたものとみなされます。

◆仕入税額控除の経過措置

現行では登録国外事業者ではない者は仕入税額控除ができません。インボイス制度導入後は、「国内取引・インボイス無し」という取引になります。細かい一定の要件はありますが、仕入税額控除の経過措置が適用されると考えられます。

◆まとめ

今回は、インボイス制度導入後の「消費者向け電気通信利用役務」の仕入税額控除の適用についてお伝えしました。適用の可否判定は「インボイスの有無」で判断することができます。

現行は仕入税額控除の判定が混沌としていましたが、インボイス制度導入後は通常の国内(課税)取引と同じ判定で理解しやすくなります。

(執筆:渡辺)

参考資料:週刊税務通信_№3764_pp.36-39

タワーマンション節税の改正

富裕層の相続税対策方法として有名なのがタワーマンション節税。

簡単に説明すると、タワーマンションの市場価格と相続税評価額の乖離を利用した節税です。

普通のマンションは市場価格5,000万円の場合、相続税評価額は約3,000万円。

タワーマンションの高層階については、市場価格が1億円でも、相続税評価額は約3,000万円。

つまり、タワーマンションの高層階は相続税評価額が安くなり、節税になるのです。

この、節税方法について令和6年1月1日以降の相続・贈与から改正が予定されています。

改正の内容は、評価方法の変更です。

【今まで】

①建物(区分所有建物)の価額(固定資産税評価額)×1.0

②敷地(敷地利用権)の価額(敷地全体の面積×共有持ち分)×平米単価(路線価)

③①+②=評価額

今までは高層階でも、低層階でも同じ評価方法です。

市場価格は低層階よりも高層階の方が高いのが一般的です。

【改正後】

①建物(区分所有建物)の価額(固定資産税評価額)× 1.0 × 一定の補正率

②敷地(敷地利用権)の価額(敷地全体の面積×共有持ち分)×平米単価(路線価)× 一定の補正率

③①+②=評価額

※一定の補正率の説明は割愛します。

一定の補正率を乗じることで、今までの相続税評価額よりも高くなります。

結果、相続税額は増えることになります。

【まとめ】

とある試算では、東京都港区のマンションの相続税評価額が

改正前と後で、3,650万円から7,100万円に増加したそうです。

相続税率が30%とすると、約1,000万円の増税です。

税務署は公平な課税を目指していると思いますが

不動産取引・不動産市況に影響がないことを願います。

(執筆:古舘)

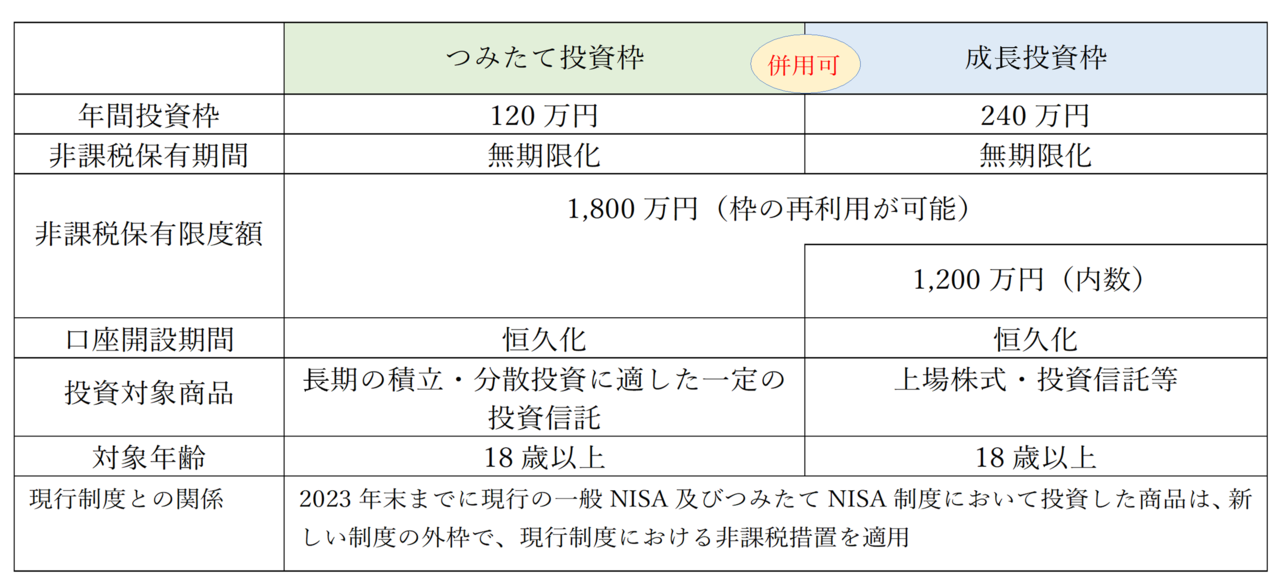

新しいNISA

2024年以降、NISAの抜本的拡充・恒久化が図られ、『新しいNISA』が導入されます。

NISAとは、通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかりますが、『NISA口座(非課税口座)』内で、毎年一定金額の範囲内で購入した金融商品から得られる利益は非課税になる制度です。

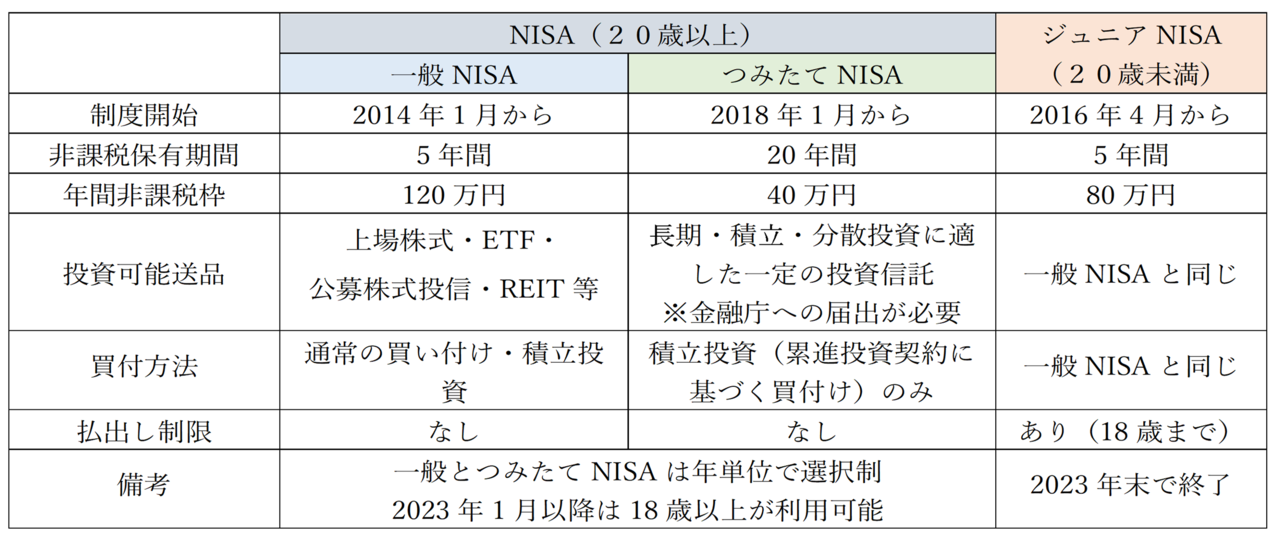

現在、NISAは、成年が利用できる一般NISA・つみたてNISA、未成年が利用できるジュニアNISAの3種類があります。2020年度改正で、ジュニアNISAは新規の口座開設が2023年までとなり、2024年以降は新規購入ができないこととなりました。

今回は、令和5年度税制改正において、2024年以降の『新しいNISA』について、現行制度との比較、改正のポイントなどをご説明します。

【新しいNISAのポイント】

・非課税保有期間の無期限化

・口座開設期間の恒久化

・つみたて投資枠と成長投資枠の併用が可能

・年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能。)

・非課税保有限度額は、全体で1,800万円。投資枠は、1,200万円。また、売却後は枠の再利用が可能。

【2024年からのNISA】

【2023年までのNISA】

引用:金融庁 NISA特設ウェブサイト https://www.fsa.go.jp/policy/nisa2/index.html

【まとめ】

2023年までの一般NISA・つみたてNISAで投資したものは、新NISAの非課税保有限度額(総額)とは、別枠の扱いとなり、各非課税保有期間まで運用が継続できます。

現行のNISA制度を利用している方は、新しいNISAと合わせることによって、資産形成の非課税枠を広げて運用できます。

ただし、現行のNISAの非課税期間は異なる点に注意が必要で、新しいNISAに移管ができないため、非課税期間終了前の売却のタイミングなども検討する必要があります。

(執筆:小林)

従業員の住民税

従業員の住民税は「特別徴収」という制度で納付するケースが一般的です。

特別徴収という制度は、会社や個人事業主である事業者(給与支払者)が、従業員に代わって住民税の手続きを行います。

今回は事業者が最低限知っておくべき、住民税の仕組みや手続きなどを整理します。

【住民税の特別徴収とは】

事業者(給与支払者)が従業員(納税義務者)の給与から住民税を控除し、従業員の代わりに市区町村に納付する制度です。

地方税法により事業者には、住民税を給与から控除して納付すること(特別徴収)が義務付けられています。

従業員が市区町村に納付する普通徴収という制度もありますが、特定の事情を除いて事業者や従業員が自由に選択することはできません。

【特別徴収の手続きの流れ】

・1月31日までに、給与支払報告書を提出します。

・5月31日までに、特別徴収税額決定通知書を受け取り、従業員に配布します。

・毎月の給与支払日に、特別徴収税額を従業員の給与から控除します。

・給与支払日の翌月10 日までに、給与から控除した住民税を各市区町村に納付します。

※給与支払報告書を正しく提出すれば、自治体が納税額を計算します。

基本的にその決定通知書に基づいて給与から住民税を控除します。

毎年6月に住民税の金額が変更となりますので注意しましょう。

【普通徴収を選択できるケース】

特定の事情がある場合に限り、普通徴収を選択することができます。

東京都の場合、次のいずれかに該当すれば普通徴収を選択できます。

・総従業員数が2人以下

・他の事業所で特別徴収を行っている

・給与が少なく税額が引けない(例:給与支払い額100万円以下等)

・給与の支払いが不定期(例:給与の支払いが毎月ではない)

・個人事業主の事業専従者

・退職者または5月末日までの退職予定者(休職等により4月1日現在で給与の支払いを受けていない人を含む)

※手続きは給与支払報告書を提出をする際、摘要欄に該当する事由を記載します。

認められれば、市区町村から従業員に納付書等が直接送られます。

【従業員が退職した場合の手続き】

従業員が退職した場合には、事業者は「特別徴収に係る給与所得者異動届出書」を各市区町村に提出する必要があります。

この手続きは、特別徴収から普通徴収に切り替える内容となります。

手続きを怠ると、納税義務者は事業者のままですので忘れずに行ってください。

届出書の書式等は各自治体によって異なりますので、各自治体のホームページを確認すると良いでしょう。

※退職日が、特別徴収税額決定通知書を受け取った「翌年1月1日~5月31日」のとき

退職月の給与や退職金から、5月までの住民税を一括徴収する必要がありますのでご注意ください。

また、転職先が決まっているときに特別徴収を継続する手続きもありますので、従業員から相談があったときは検討も必要になります。

【まとめ】

今回は、事業者が最低限知っておくべき住民税の仕組みや手続きなどを整理しました。

住民税の特別徴収とは、事業者が従業員の給与から住民税を控除して市区町村に納付する制度で、義務付けられています。

基本的には、特別徴収税額決定通知書に基づいて行えば問題のない制度です。

注意する点は、下記の3つと考えられます。

・毎年6月に給与から控除する金額が変更となること

・普通徴収を選択できるケースがあること

・退職時に届出が必要になること(5月までの住民税を一括徴収する必要になることがあること)

事業者は事務処理の負担が増えますが、給与計算に関わりますので正しく理解して対応しましょう。

執筆:渡辺

2023年(令和5年)度 雇用保険料率改定

2023年(令和5年)度の雇用保険料率が改定されます。

• 令和5年4月から、事業主・被保険者負担の保険料率が0.1%増えます。

■ 改定前

2023年(令和5年)3月まで

| 事業の種類 | 一般事業所 | 農林水産業 清酒製造業 | 建設業 | |

|---|---|---|---|---|

| 被保険者負担率 | 5.0/1000 | 6.0/10000 | 6.0/10000 | |

| 事業主負担率 | 8.5/1000 | 9.5/1000 | 10.5/1000 | |

| 雇用保険料率(合計) | 13.5/1000 | 15.5/1000 | 16.5/1000 | |

↓

■ 改定後

2023年(令和5年)4月以降

| 事業の種類 | 一般事業所 | 農林水産業 清酒製造業 | 建設業 | |

|---|---|---|---|---|

| 被保険者負担率 | 6.0/1000 | 7.0/10000 | 7.0/10000 | |

| 事業主負担率 | 9.5/1000 | 10.5/1000 | 11.5/1000 | |

| 雇用保険料率(合計) | 15.5/1000 | 17.5/1000 | 18.5/1000 | |

【労災保険料率について】

2023年(令和5年)度の労災保険料率は、前年(2022年)度の料率から改定はありません。

【まとめ】

新型コロナウイルス感染症の影響による企業の休業手当を支援する雇用調整助成金の経過措置は令和5年3月31日で終了しました。

しかし、支給決定額が6兆円を超えたことで、雇用保険財政はひっぱくしています。

そのため、今回の改定は料率を上げて財源を補うことが目的です。

給与が月額20万円の人の雇用保険料は1000円から1200円になります。

物価上昇に社会保険料の負担増・・、一日も早く経済回復して景気がよくなることを期待したいと思います。

(執筆:古舘)

インボイス制度

「相続人の事業承継」

令和5年10月1日以後にインボイス発行事業者(適格請求書発行事業者)である個人事業者が死亡し、免税事業者である相続人が相続により被相続人の事業を承継した場合、インボイス発行事業者として事業を継続するためには相続開始後4か月以内に登録申請書を提出する必要があります。

今回は、相続人が事業承継した場合の納税義務の判定、インボイス制度の取扱いについて説明します。

【納税義務の判定】

納税義務の判定は現行のとおり改正はありません。

相続によって免税事業者である相続人が被相続人の事業を承継した場合、相続人の納税義務判定は、令和5年10月1日以後も基準期間での判定となります。

●相続があった年

①相続があった年の基準期間における被相続人の課税売上高が1,000万円を超える場合は、相続があった日の翌日からその年の12月31日までの間、納税義務は免除されません。

②相続があった年の基準期間における被相続人の課税売上高が1,000万円以下である場合は、相続があった年の納税義務が免除されます。ただし、相続人がインボイス発行事業者又は課税事業者を選択している場合、納税義務は免除されません。

●相続があった年の翌年・翌々年

①相続があった年の翌年又は翌々年の基準期間における被相続人の課税売上高と相続人の課税売上高との合計額が1,000万円を超える場合は、相続があった年の翌年又は翌々年の納税義務は免除されません。

②相続があった年の翌年又は翌々年の基準期間における被相続人の課税売上高と相続人の課税売上高との合計額が1,000万円以下である場合は、相続があった年の翌年又は翌々年の納税義務が免除されます。ただし、相続人がインボイス発行事業者又は課税事業者を選択している場合、納税義務は免除されません。

【インボイス発行事業者の死亡届出書の提出】

個人事業者であるインボイス発行事業者が死亡した場合、相続人は速やかに「適格請求書発行事業者の死亡届出書」をインボイス発行事業者の所轄税務署長に提出する必要があります。

【インボイス発行事業者の登録失効】

死亡したインボイス発行事業者の登録は、インボイス発行事業者の「死亡届出書の提出日の翌日」又は「死亡した日の翌日から4か月を経過した日」のいずれか早い日に効力が失われます。ただし、相続人をインボイス発行事業者とみなす措置の適用がある場合、その措置の適用がある期間は被相続人の登録は有効となります。

【相続人のみなし登録期間】

インボイス発行事業者の事業を承継した相続人は、相続のあった日の翌日から、その相続人がインボイス発行事業者の登録を受けた日の前日又はその相続に係るインボイス発行事業者が死亡した日の翌日から4か月を経過した日のいずれか早い日までの期間(みなし登録期間)については、相続人がインボイス発行事業者とみなされるとともに、被相続人の登録番号が相続人の登録番号とみなされます。

この「みなし登録期間」は、相続があった場合の納税義務の免除の規定による判定に関わらず、相続人は課税事業者として申告を行う必要があります。

インボイス発行事業者の事業を相続により承継した相続人(免税事業者)は、登録申請を行わない限りみなし登録期間後からインボイスを発行できませんので、相続人の「適格請求書発行事業者の登録申請書」の提出が必要になります。

【まとめ】

相続により事業を承継した場合のインボイス制度の取扱いは、あまり認知されていない取扱いの1つとして紹介されていました。難しい内容ではありませんが、インボイス発行事業者の登録番号は申請から通知まで、おおむね1か月程度時間を要しますので、インボイス発行を継続したい場合は、みなし登録期間の4か月の間に忘れずに登録申請をしましょう。また、みなし登録期間中は、納税義務の免除にならない点も注意が必要になります。

(執筆:小林)

(参考条文:新消費税法 第10条、第57条の3)

(参考文献:週刊税務通信 税務研究会 No.3745 P2-3)

インボイス制度「2割特例」

インボイス制度「2割特例」

令和5年10月1日~令和8年9月30日を含む課税期間

これに加え、売上に対する消費税額の2割に軽減することができるようになります。

【手続き】

2割特例を受けるための手続きは不要です。

消費税申告書に2割特例の適用を受ける旨を付記するだけになります。

必要であれば届出を提出します。

一部の業界団体などからインボイス制度導入の反対声明が発表され、政府は負担軽減措置に踏み切ったと思われます。

注意すべき点は、今回の2割特例はあくまで期限付きの経過措置であり、3年後を見据える必要があるということです。

「本則課税(実額計算)」「簡易課税」「2割特例」の3つの税額負担のシミュレーション、3年後の税負担の増加見込みの検討が必要になるかもしれません。

また、業種によっては「免税事業者のまま」という選択肢もあり得ます。

結局はインボイス制度に向けて正しい理解を深めること、準備を進めることが大切と言えそうです。

帳簿の提出がない場合の加算税の加重措置

売上に関する帳簿を作成・保存していない場合、加算税(罰金)が重くなります。

【概要】

帳簿を作成・保存する義務のある事業者について、売上げに関する帳簿を保存していない、帳簿の売上げの記載が不十分であったことが税務調査において把握された場合には、帳簿に記載すべき事項に関する申告漏れ等に対して通常課される加算税(過少申告加算税・無申告加算税)の割合が最大10%加重されるようになりました。

① 帳簿の提示をしなかった場合

⇒ 過少申告加算税等の割合が 10%加重されます。

② 帳簿への売上⾦額の記載が、本来記載をすべき⾦額の2分の1未満だった場合

⇒ 過少申告加算税等の割合が 10%加重されます。

③ 帳簿への売上⾦額の記載が、本来記載をすべき⾦額の3分の2未満だった場合(②に該当する場合を除きます。)

⇒ 過少申告加算税等の割合が5%加重されます。

《例》

税務調査において提示がされた帳簿について、本来記載をすべき売上⾦額が 2,000 万円であったにもかかわらず、実際には 800 万円しか記載せず、1,200万円の申告漏れが生じていた場合。

上記②(本来記載等をすべき⾦額の2分の1未満だった場合)に該当

申告漏れとなっていた 1,200 万円に対して新たに納める必要のある所得税額を基礎として課される過少申告加算税の割合が 10%加重されます。

【対象となる事業者】

●事業所得、不動産所得、山林所得を生ずべき業務を行う、個人事業者

●法人

●消費税の課税事業者

【対象となる帳簿】

●仕訳帳・総勘定元帳の売上(収入)の金額に関する部分

●売上帳・現金出納帳などの売上(収入)の金額が確認できる帳簿

【適用時期】

令和6年1月1日以後に法定申告期限が到来する申告所得税、法人税・地⽅法人税、消費税について適⽤されます。

したがって、各税目においては、それぞれ以下のとおり適⽤される場面が生じ得ることとなります。

● 申告所得税・・・令和5年分から適⽤。

● 法人税・地⽅法人税・・・令和5年 10 月決算期分(例えば、3月決算法人の場合には令和6年3月決算期分)から適⽤。

● 消費税・・・課税期間が1年間の場合には、申告所得税、法人税・地⽅法人税と同様。課税期間の特例を適⽤している場合には、令和5年 10 月以降に課税期間が終了するものから適⽤

【帳簿の不提示・不提出】

帳簿は納税地において保存する必要があります。

税務職員から帳簿の提示等を求められた場合に遅滞なく提示等をしなかった場合には加算税が加重されます。

なお、税務調査においては、事前に調査の対象となる帳簿について通知してあります。

調査を開始する日時までに帳簿を遅滞なく提示等ができるように準備してあれば、「売上げ(業務に係る収入を含みます。)に関する調査に必要な帳簿」の提示等をしなかった場合に該当して加算税が加重されることはありません。

また、事前の通知を⾏うことなく実地の調査を実施する場合であっても、臨場後速やかに調査の対象となる帳簿等を説明することとしており、そもそも帳簿は納税地において保存する必要があることから、税務職員から説明を受けた後、保存している帳簿について遅滞なく提示等がされないときは加算税が加重されます。

【まとめ】

間違いではなく、売り上げを除外するなど悪質な場合のペナルティを加重するための制度です。

余計な罰金を払わないように正しい申告をしましょう。

(執筆:古舘)

令和5年度税制改正大綱

令和4年12月16日に公表された令和5年度税制改正大綱が令和4年12月23日に閣議決定されました。

公表された案から変更なく決定されましたが、細かい内容等の調整は施行までの間に行われます。

今回は、令和5年度税制改正大綱についてまとめました。

【個人所得課税】

◆NISA制度の抜本的拡充・恒久化

・非課税保有期間を無期限化するとともに、口座開設可能期間については期限を設けず、NISA制度を恒久的な措置とする。

・一定の投資信託を対象とする長期・積立・分散投資の年間投資上限額(「つみたて投資枠」)については、120 万円に拡充する。

・上場株式への投資が可能な現行の一般NISAの役割を引き継ぐ「成長投資枠」を設けることとし、「成長投資枠」の年間投資上限額については、240 万円に拡充するとともに、「つみたて投資枠」との併用を可能とする。

・一生涯にわたる非課税限度額を新たに設定した上で、1,800 万円とし、「成長投資枠」については、その内数として 1,200 万円とする。

適用時期:令和6年1月1日から適用。

◆ スタートアップへの再投資に係る非課税措置の創設

・保有株式の譲渡益を元手に、創業者が創業した場合やエンジェル投資家がプレシード・シード期のスタートアップへの再投資を行った場合に、再投資分につき20億円を上限として株式譲渡益に課税しない制度を創設する。

・スタートアップへの再投資に係る非課税措置及び課税繰延べについては、創業者は事業実態が認められれば適用が受けられるようにするほか、プレシード・シード期のスタートアップに係る外部資本要件を 1/6以上から 1/20以上に引き下げるなど、要件の緩和を行う。

◆ 極めて高い水準の所得に対する負担の適正化

・その年分の基準所得金額から3億3,000万円を控除した金額に22.5%の税率を乗じた金額が、その年分の基準所得税額を超える場合には、その超える金額に相当する所得税を課する措置を講じる。

適用時期:令和7年分以後の所得税について適用。

◆個人事業者の開業・廃業等届出の簡素化

・個人事業の開業・廃業等届出書について、その提出期限をその事業の開始等の事実があった日の属する年分の確定申告期限とするとともに、事務所等を移転する場合のその提出先を納税地の所轄税務署長とするほか、記載事項の簡素化を行う。

適用時期:令和8年1月1日以降より適用

・青色申告書による申告をやめる旨の届出書について、その提出期限をその申告をやめようとする年分の確定申告期限とするとともに、記載事項の簡素化を行う。

適用時期:令和8年分以後の所得税について適用

・次に掲げる届出書等について、記載事項の簡素化を行う。

①納期の特例に関する承認の申請書

②青色申告承認申請書及び青色専従者給与に関する届出書

③給与等の支払をする事務所の開設等の届出書

適用時期:令和9年1月以降より適用。

【資産課税】

◆ 資産移転の時期の選択により中立的な税制の構築等

・相続時精算課税制度について、相続時精算課税適用者が特定贈与者から贈与により取得した財産に係るその年分の贈与税については、現行の基礎控除とは別途、課税価格から基礎控除110万円を控除できることとするほか、相続時精算課税で受贈した土地・建物が災害により一定以上の被害を受けた場合、相続時にその課税価格を再計算する見直しを行う。

適用時期:令和6年1月1日以後に発生する災害により被害を受ける場合に適用。

・暦年課税における相続前贈与の加算期間を7年に延長するほか、延長した期間(4年間)に受けた贈与のうち一定額(100万円)については、相続財産に加算しないこととする見直しを行う。

適用時期:令和6年1月1日以後に贈与により取得する財産に係る 相続税について適用。

・教育資金の一括贈与に係る贈与税の非課税措置については、節税的な利用につながらないよう所要の見直しを行った上で、適用期限を3年延長する。

・結婚・子育て資金の一括贈与に係る贈与税の非課税措置についても、節税的な利用につながらないよう所要の見直しを行った上で、適用期限を2年延長する。

【法人課税】

◆研究開発税制の見直し

・控除率カーブの見直し及び控除率の下限の引下げ(現行:2%→1%)を行うとともに、試験研究費の増減割合に応じて税額控除の上限を変動させる制度(現行:25%→20%~30%)を設ける。

・試験研究費のうち新たなサービスの開発に係る一定の費用について、既に有する大量の情報を用いる場合についても対象とするほか、所要の見直しを行う。

適用時期:令和5年4月1日~令和8年3月31日

◆企業による先導的人材投資に係る税制措置

・法人が大学、高等専門学校又は一定の専門学校を設置する学校法人の設立を目的とする法人に対して支出する寄附金であって、その設立のための費用に充てられるものを指定寄附金とする。

・特別試験研究費の対象費用に、博士号取得者又は一定の研究業務の経験を有する者に対する人件費を追加し、税額控除率を 20%とする。

◆オープンイノベーション促進税制の見直し

・発行法人以外の者から購入により取得した株式でその取得により総株主の議決権の過半数を有することとなるものを、税制の対象となる特定株式に加える。

【消費課税】

◆適格請求書等保存方式の円滑な実施に向けた所要の措置

・これまで免税事業者であった者がインボイス発行事業者になった場合の納税額を売上税額の2割に軽減する3年間の負担軽減措置を講ずる。

対象事業者:免税事業者が適格請求書発行事業者になった場合、課税事業者選択届出書を提出して課税事業者になっている場合など、基準期間の課税売上高が1000万円以下であるインボイス発行事業者。

適用時期:令和5年10月1日~令和8年9月30日

・一定規模以下の事業者の行う少額の取引(対価1万円未満)につき、帳簿のみで仕入税額控除を可能とする6年間の事務負担軽減策を講ずるほか、少額の返還インボイスについて交付義務を免除する措置を講ずる。

対象事業者:基準期間における課税売上高が1億円以下、または、特定期間における課税売上高が5000万円以下の事業者

適用時期:令和5年10月1日から令和11年9月30日

◆承認酒類製造者に対する酒税の税率の特例措置の創設

・酒税の保全のために酒類業の健全な発達に資する取組を適正かつ確実に行うことについて承認を受けた酒類製造者に係る一定の酒類について、製造規模に応じて酒税を軽減する措置を講ずる。あわせて、現行の酒税の特例措置は廃止し、新たな特例措置への移行に伴う激変緩和のための経過措置を講ずる。

◆車体課税

・自動車重量税のエコカー減税について、異例の措置として現行制度を令和5年末まで据え置くほか、据置期間後は、制度の対象となる 2030基準達成度の下限を3年間で段階的に 80%まで引き上げる等の所要の措置を講ずる。

・自動車税・軽自動車税の環境性能割について、異例の措置として現行の税率区分を令和5年末まで据え置くとともに、3年間で段階的に引き上げる。

・自動車税・軽自動車税の種別割におけるグリーン化特例について、3年間延長する。

・メーカーの不正行為によって自動車税環境性能割等の納付不足額が発生した場合の特例について、納付不足額を徴収する際に加算する割合(現行:10%)を35%に引き上げる。

【国際課税】

◆グローバル・ミニマム課税への対応

・グローバル・ミニマム課税について、所得合算ルールに係る法制化を行うため、各対象会計年度の国際最低課税額に対する法人税(仮称)及び特定基準法人税額に対する地方法人税(仮称)を創設する。その際、法人税による税額と地方法人税による税額が 907:93 の比率となるよう制度を措置するとともに、対象企業の事務手続きの簡素化に資する措置を導入する。

・外国子会社合算税制について、特定外国関係会社の適用免除要件である租税負担割合の閾値引下げ等の見直しを行う。

適用時期:令和6年4月1日以後に開始する会計年度より適用。

【納税環境整備】

◆電子帳簿等保存制度の見直し

・電子取引の取引情報に係る電磁的記録の保存制度については、電子取引の取引情報に係る電磁的記録の保存をすることができなかったことにつき相当の理由がある事業者等に対する新たな猶予措置を講ずるとともに、検索機能の確保の要件について緩和措置を講ずる。

→令和4年1月~令和5年12月までの期間は、税務署長がやむを得ない事情があると認め、税務調査等の際に整然かつ明瞭な状態の書面提示が可能であれば、書面保存が可能でしたが、電子保管対応できないことに相当の理由があり、データのダウンロードに応じることができるようにすると、実質書面保存が可能となる。

適用時期:令和6年1月1日以後に行う電子取引から適用。

・過少申告加算税の軽減措置の対象となる優良な電子帳簿について、その範囲を合理化・明確化する。具体的には、仕訳帳、総勘定元帳、手形記入帳、売掛帳(その他債権に関する事項も含む)、買掛帳(その他債務に関する事項も含む)、有価証券受払簿、固定資産台帳、繰延資産台帳、売上帳、経費帳(法人税は給与、法定福利費及び厚生費除く)。

適用時期:令和6年1月1日以降から適用。

◆課税・徴収関係の整備・適正化

・申告義務を認識していなかったとは言い難い高額な無申告に対し、無申告加算税の割合を引き上げる。

→納付すべき税額が300万円を超える場合は、超える部分の無申告加算税の割合を30%に引き上げとなる。また、更正の予知がない場合の期限後申告等については、300万円を超える部分の無申告加算税の割合を25%に引き上げとなる。

適用時期:令和6年1月1日以後に法定申告期限が到来する国税から適用。

・連年にわたって繰り返し無申告加算税等を課される者が行う更なる無申告に課される無申告加算税等を加重する措置を講ずる。

→3回連続で期限後申告が行われる場合には、無申告加算税を10%加重する措置となる。

適用時期:令和6年1月1日以後に法定申告期限が到来する国税から適用。

【関税】

◆暫定税率等の適用期限の延長等

・令和4年度末に適用期限の到来する暫定税率(412 品目)の適用期限を1年延長する等の措置を講ずる。

◆急増する輸入貨物への対応

・輸入申告項目に「通販貨物の該否」及び「国内配送先」等を追加する。

・税関事務管理人制度について、非居住者による届出がない場合、税関長が国内関連者を税関事務管理人として指定できる等の規定の整備を行う。

参考文献:税制改正の大綱https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2023/20221223taikou.pdf

税制改正の大綱の概要https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2023/05taikou_gaiyou.pdf

【まとめ】

今回は、令和5年税制改正についてまとめました。

今後、細かい内容の修正・追加が行われますが、注目している税制改正は、『スタートアップへの再投資に係る非課税措置の創設』『極めて高い水準の所得に対する負担の適正化』『インボイス制度の負担軽減措置(一定の中小事業者の対価1万円未満の課税仕入のインボイス保存)』です。

現行の消費税の仕入税額控除の要件として対価3万円未満の取引は帳簿の記載のみで可能ですが、インボイス制度が始まると特定の取引を除き、3万円未満の取引もインボイスの保管が必要になります。

インボイス制度の負担軽減措置の中小事業者の対価1万円未満の課税仕入のインボイス保存不要は、今後対価1万円未満のままか、もしくは3万円未満に調整されるのか注目してます。

(文章:小林)

お気軽にお問合せください

お電話でのお問合せ・相談予約

<受付時間>

9:00~11:30/12:30~18:00

※土曜・日曜・祝日は除く

フォームは24時間受付中です。お気軽にご連絡ください。

ふるだて税理士・

行政書士事務所

住所

〒171-0022

東京都豊島区南池袋1-13-23

JRE南池袋ビル5階

アクセス

池袋駅東口徒歩6分

受付時間

9:00~11:30/12:30~18:00

定休日

土曜・日曜・祝日