〒171-0022 東京都豊島区南池袋1-13-23 JRE南池袋ビル5階

受付時間 | 平日 9:00~11:30 12:30~18:00 |

|---|

アクセス | 池袋駅東口徒歩6分 |

|---|

2024年(令和6年)

年収の壁

最近テレビなどでよく聞く「年収の壁」について確認したいと思います。

【103万円】

所得税の壁です。

パートタイマ―などで働く人の年収が103万円までなら、所得税がかかりません。

これは所得税を計算するとき、年収からマイナスする基礎控除(48万円)と、給与所得控除(55万円)の2つを足すと103万円になるからです。

子供のアルバイト年収が103万円超になると、親の扶養親族から外れて税金が高くなります。

配偶者の場合、年収が103万円超になると、配偶者手当の支給が打ち切りになる会社もあります。

【106万円】

社会保険の壁①です。

夫がサラリーマンの場合、専業主婦は夫の社会保険の被扶養者という扱いになります。

妻は自分で国民年金保険料や健康保険料を払う必要がありません。

でも、妻がパートとして従業員51人以上の会社で週20時間以上働き、月給8.8万円以上になると

パート先の厚生年金と健康保険に入り、保険料を負担する必要があります。

妻は保険料負担の分、手取りが減ってしまいます。

なお、106万円の壁と言われるのは月8.8万円×12カ月=105.6万円という計算からです。

【130万円】

社会保険の壁②です。

夫が働く会社の従業員数が50人以下でも、パートで働く妻の年収が130万円超の場合、夫の社会保険の扶養から外れます。

夫の扶養から外れると妻は自分で国民年金、国民健康保険料を払う必要があります。

【まとめ】

それぞれの壁を少し超えるだけでは手取り額が減ってしまうので働き控えがおきているのが現状です。

これを改善すべく政府は壁を引き上げる見込みです。

壁を引き上げた場合の税収減など問題は多いですが実現することを期待します。

(執筆:古舘)

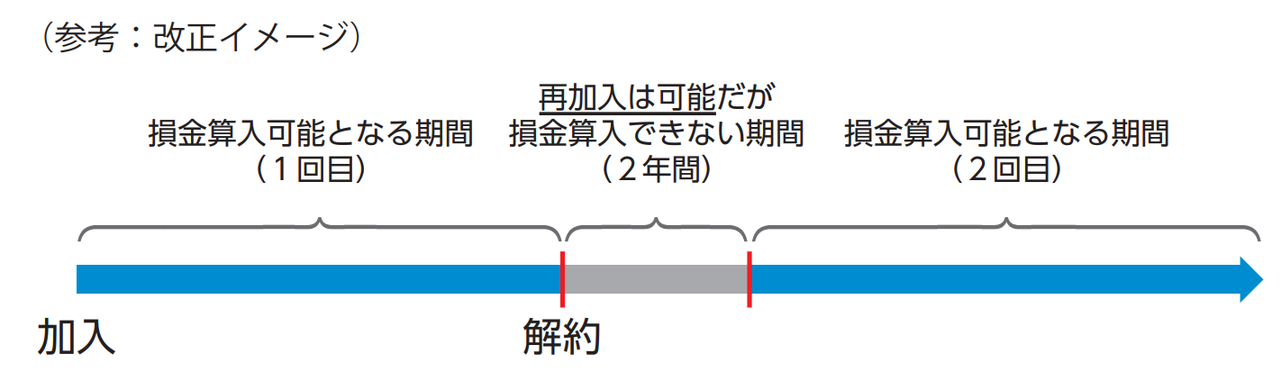

セーフティ共済 解約後の2年間は損金算入不可

2024年10月以降にセーフティ共済を解約し、再度共済契約を締結(再加入)する場合、その解約日から2年を経過する日までに支出する掛金については、損金算入が認められないことになりました。

セーフティ共済は、中小企業の連鎖倒産を防ぐための制度です。

加入者は取引先が倒産した際に、掛金の最大10倍(上限8千万円)の借り入れができます。

掛金は月額5千円から20万円までの範囲で選べます。

その全額(年間最大240万円)を損金算入できます。

セーフティ共済を解約した場合、解約手当金が受け取れます。

解約事由や加入期間に応じて支給率は異なりますが、自己都合の解約でも40カ月以上加入の場合、全額が返金されます。

こうした仕組みを踏まえ、共済制度としてだけではなく、多くの事業者に節税策として活用されています。

積立金が上限に達した時点で共済を解約して再加入すれば、掛金の損金算入を繰り返せるのが理由です。

解約手当金の受け取りは収益になりますが、赤字の期間に解約すれば税金がかかりません。

また、役員退職金など大型の経費を計上した際に解約して相殺する方法も考えられます。

運営機構によると、解約から再加入までの期間が1年未満のケースが72%、1年以上2年未満が12%で、2年以内に再加入する割合は8割以上になっています。

このように、共済制度の本来の趣旨から逸脱した節税策が多く見受けられるため今回改正されました。

現在セーフティ共済への新規加入や解約を検討されている事業者は、注意が必要です。

(執筆:古舘)

令和6年分 年末調整

令和6年9月24日に国税庁より『令和6年分年末調整のしかた』が公表されました。

給与所得者は、令和6年6月から12月まで定額減税の月額減税が実施されています。

令和5年分までとは異なり、令和6年分の年末調整を行う際にはこの定額減税を考慮する必要があります。

定額減税に関する事務が加わるため、例年よりも手間がかかる事が予想されます。

今回は、定額減税と年末調整事務の注意点についてまとめました。

【定額減税について】

定額減税は令和6年度税制改正によりスタートした制度です。その対象者及び減税額、給与所得者の場合の実施方法は次のとおりです。

◆対象者

・令和6年分所得税の納税者である居住者

・令和6年分の所得税に係る合計所得金額が1,805万円以下である方

(給与収入のみの場合は給与収入が2,000万円以下である方)

(注)子ども・特別障害者等を有する者等の所得金額調整額控除の適用を受ける方は2,015万円以下。

◆定額減税額

所得税

・本人 30,000円

・同一生計配偶者または扶養親族1人につき 30,000円

※いずれも居住者に限ります。

◆給与所得者の場合の実施方法

令和6年6月1日以降に最初に支払われる給与等(賞与を含む)の源泉徴収をされるべき所得税の額から、上記の定額減税額が控除されます。控除しきれない分は、令和6年中に支払われる給与等の源泉徴収されるべき所得税の額から順次控除されていきます。

【年末調整の計算に当たっての注意点】

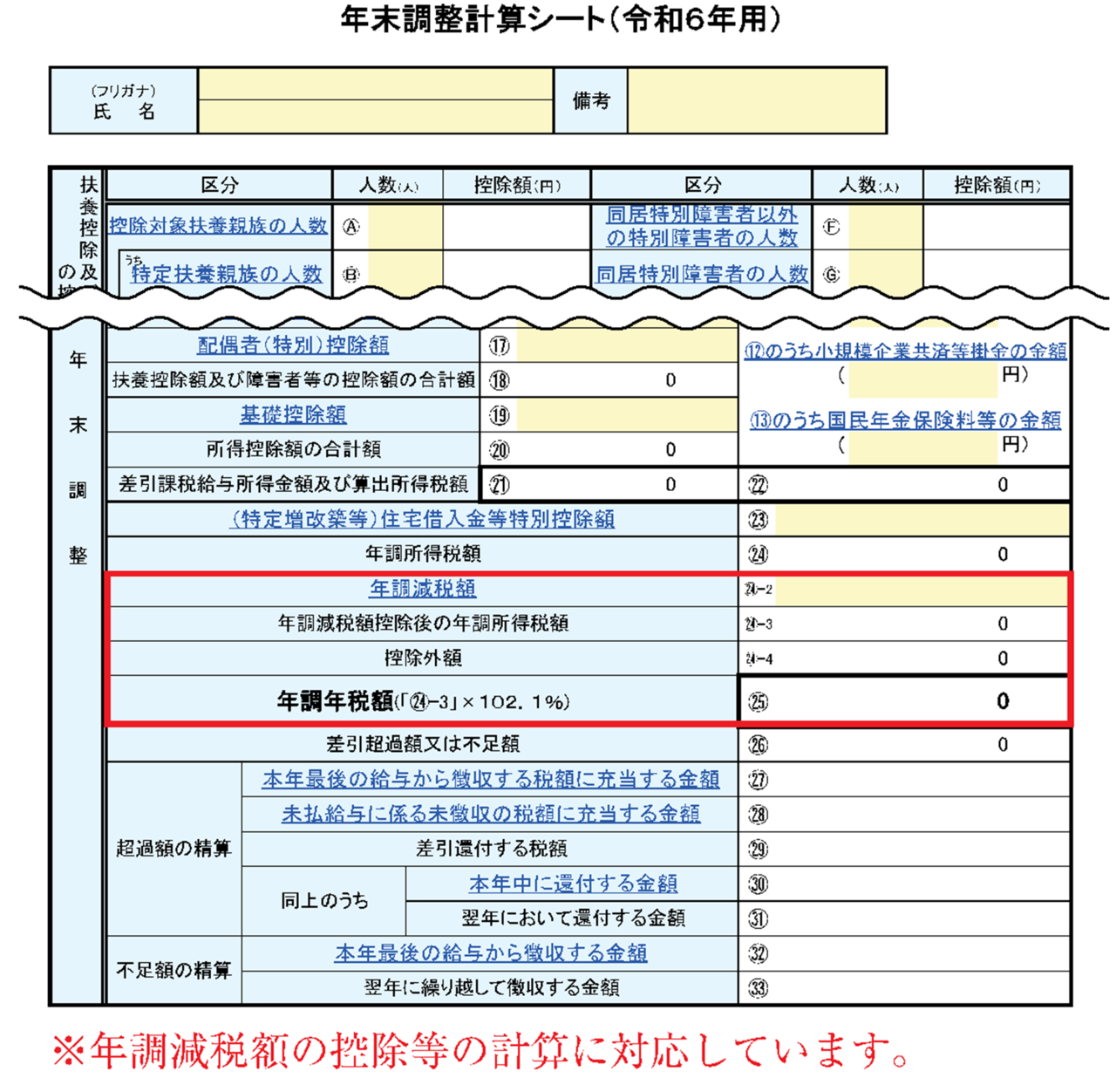

令和6年では、年調年税額を計算する際に定額減税額による年調減税額の控除を正しく行う必要があります。

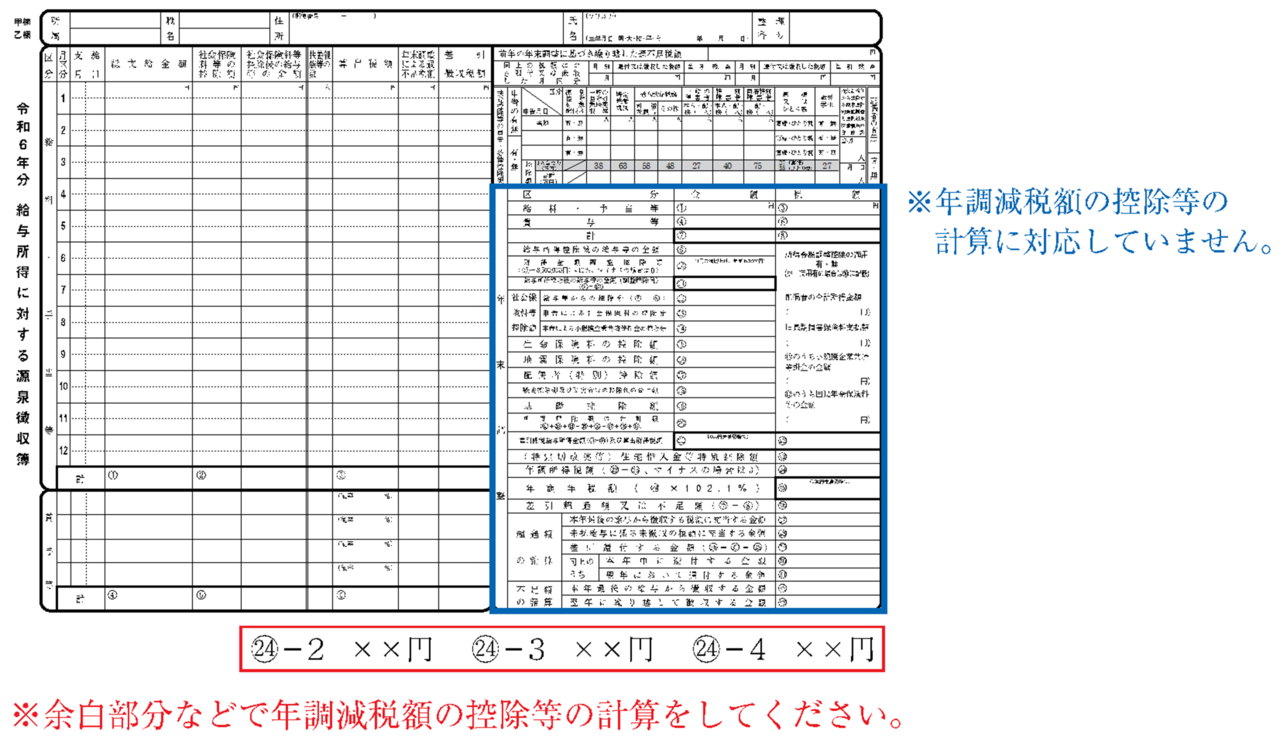

なお、国税庁で作成している「令和6年分給与所得に対する源泉徴収簿」の右側にある「年末調整」欄は、年調減税額の控除等の計算に対応していません。

そのため、年調減税額の控除等に計算対応した「令和6年分年末調整計算表」又は「年末調整計算シート(令和6年用)」の様式等を別途使用するか、「令和6年分給与所得に対する源泉徴収簿」の余白部分等を用いる事により、年調減税額の控除を正しく行った上で、年末年税額を算出します。

① 令和6年分年末調整計算表

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/2024bun_03-2.pdf

※「令和6年分年末調整計算表」は「令和7年分給与所得に対する源泉徴収簿」の裏面にも掲載しています。

令和7年分給与所得に対する源泉徴収簿

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/2025bun_03.pdf

※年調減税額の控除等の計算に対応しています。

③ 令和6年分給与所得に対する源泉徴収簿

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/2024bun_03.pdf

【源泉徴収票への記載方法】

◆年末調整をした給与等の場合

令和6年分所得税の定額減税に関する事項を次のように記載します。

| 内容 | 記載方法 |

|---|---|

| 実際に控除した年調減税額 | 源泉徴収時所得税減額控除済額 ×××円 |

| 年調減税額のうち年調所得税額から控除しきれなかった金額 | 控除外額 ×××円 (注)控除しきれなかった金額が無い場合は「控除外額0円」 |

| 合計所得金額が1,000万円超の方で、同一生計配偶者を年調減税額の計算に含めた場合 | 非控除対象配偶者減税有 (注)同一生計配偶者が障害者、特別障害者又は同居特別障害者に該当する場合「減税有 〇〇〇〇(同配)と記載する |

◆年末調整をしない給与等の場合

令和6年分所得税の定額減税に関する事項の記載は不要です。

(注)令和6年6月1日以後に受給者が退職し、年末調整をしなかった場合には、再就職先での年末調整又は確定申告で最終的な定額減税の精算を行います。

【まとめ】

定額減税について令和6年分年末調整事務についてまとめました。

定額減税による年調減税額の計算には、別途、令和6年分年末調整計算表などを用いて計算していくと間違いが少なくなるでしょう。また、扶養人数の異動にも注意が必要です。6月1日時点の月次減税事務の扶養人数と年末調整時の扶養人数は、7月~12月の子の出生などで人数の異動がある場合もありますので注意しましょう。

出典:国税庁 年末調整がよくわかるページ(令和6年分)

https://www.nta.go.jp/users/gensen/nencho/index.htm

国税庁 令和6年分 年末調整のしかた

https://www.nta.go.jp/publication/pamph/gensen/nencho2024/01.htm

国税庁 給与所得の源泉徴収票等の法定調書の作成と提出の手引

https://www.nta.go.jp/publication/pamph/hotei/tebiki2024/index.htm

(執筆:小林)

社会保険の適用拡大

2024年10月から、社会保険の適用範囲が拡大されます。

従業員数51人以上の事業所は、一定の基準を満たしたパート・アルバイトも社会保険に加入する必要があります。

▼従業員数のカウント方法

従業員数=A+B

A:フルタイムで働く従業員数

B:週労働時間がフルタイムの3/4以上の従業員数

▼対象となる従業員の要件

新たに加入対象となる従業員は、パート・アルバイトの方のうち、以下の「すべて」を満たす方です。

①週の所定労働時間が20時間以上

②所定内賃金が月額8.8万円以上(年収で106万円以上)

③2ヶ月を超える雇用の見込みがある

④学生ではない(休学中、定時制、通信制の方は、加入対象となります。

▼必要な手続き

新たに被保険者となる従業員がいる場合は「被保険者資格取得届」等の提出が必要です。

▼まとめ

今回は、2024年10月から社会保険の適用範囲が拡大されることについてまとめました。

従業員が51人以上の事業所は、対象となる従業員がいないかチェックする必要があります。

新たに対象となった場合の影響を、それぞれの立場で考えてみました。

※事業所側

従業員1人当たりのコストが増えますが、採用活動・従業員定着率などが有利になることも考えられます。

※従業員側

手取りが減りますが、年金額の増加や傷病手当金、出産手当金の利用が可能になる。

どちらの立場からみても、メリットと感じる方もいればデメリットと感じる方もいると思います。

個人的には、国が徴収できる社会保険料を増やしたいための措置と勘ぐってしまいますが、実際はどうなのでしょうか。

なお、詳しくは下記のサイトをご覧ください。

【厚生労働省】社会保険適用拡大特設サイト

https://www.mhlw.go.jp/tekiyoukakudai/koujirei/jigyonushi/taisho/

【日本年金機構】短時間労働者に対する健康保険・厚生年金保険の適用拡大のご案内

https://www.nenkin.go.jp/oshirase/topics/2021/0219.html

執筆:渡辺

令和6年分の路線価発表

7月1日に、令和6年分の路線価が発表されました。

https://www.rosenka.nta.go.jp/main_r06/index.htm

1.路線価とはなにか

路線価とは、毎年1月1日を評価時点とした1㎡当たりの土地の価額で、路線価が定められている地域において相続税や贈与税を計算するときに活用されます。

なお、路線価が定められていない地域においては、固定資産税評価額に「評価倍率表」に定められている数値を掛けて、評価額を算出します。

2.令和6年度 路線価の傾向

再開発事業の進展やインバウンドによる人流増加もあり、都道府県庁所在都市47地点のうち、対前年変動率は37都市で上昇、横ばいは9都市、下落は1都市でした。

さいたま市と千葉市は上昇率が10%以上でした。

3.路線価の使い方

相続税や贈与税を計算する際、財産(現金、有価証券、不動産など)の評価額を算出します。

その評価の方法は財産ごとに異なり、その評価方法に従って評価額を算出します。

現金が1億円あれば評価額も1億円ですが、土地は、土地面積に路線価を掛けて求めます。

例えば、路線価40万円の土地100㎡の評価額は、40万円×100㎡=4,000万円ということになります。

ただし、土地の形がいびつ、間口が狭い、奥行きが長いなど、使い勝手が悪い場合には評価減の補正をします。

また、賃貸アパートの敷地については、「貸家建付地」として自宅よりも評価減されます。

4.まとめ

路線価は相続税や贈与税に大きく影響します。

毎年の路線価発表のタイミングで、相続税の試算をやり直すことをお勧めします。

(執筆:古舘)

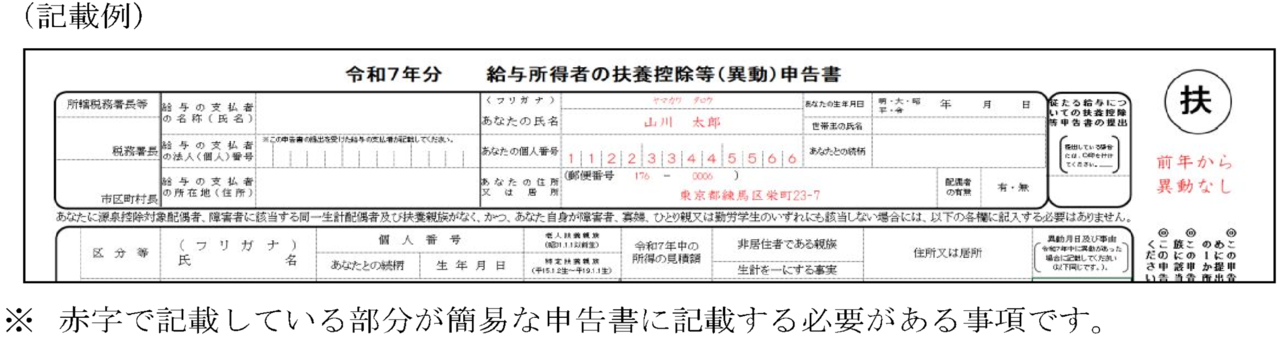

簡易な扶養控除等申告書

令和5年度税制改正により、令和7年1月1日以後に支払うべき給与等に係る従業員等が会社に提出する「給与所得者の扶養控除等(異動)申告書(令和7年分)」の記載事項に前年分から異動が無い場合は、その記載に変えて異動がない旨の記載で済ますことができるようになります。

(前年から異動がない旨の記載をした扶養控除申告書を「簡易な扶養控除等申告書」といいます)。

なお、前年分の記載事項に異動がない場合でも、従来どおり、全ての記載事項を記載した扶養控除等申告書の提出を受けることもできます。

国税庁は令和6年6月10日、「簡易な扶養控除等申告書に関するFAQ(源泉所得税関係)」を公表しました。

今回は、改正内容とFAQの内容を紹介します。

◆氏名や住所、個人番号、及び前年から異動なしの旨を記載

前年の扶養控除等申告書(従たる給与についての扶養控除等申告書を含む)に記載された事項から異動がない場合は、その記載を省略し異動がない旨等を記載した「簡易な扶養控除等申告書」の提出を受ける事ができます。

「簡易な扶養控除等申告書」は、「本人の氏名」、「住所又は居所」、「マイナンバー(個人番号)」(会社が個人番号等を記載した帳簿を備えていれば個人番号の記載は不要)を記載のうえ、余白に「前年に提出した扶養控除等申告書に記載した事項から異動がない旨」を記載します。

出典:簡易な扶養控除等申告書に関するFAQより https://www.nta.go.jp/publication/pamph/pdf/0024005-130_01.pdf

◆扶養親族等の控除区分等に異動なければ簡易な扶養控除等申告書の提出OK

「簡易な扶養控除等申告書」は、扶養控除等申告書に記載すべき事項の全てが前年分から異動がない場合に提出を受けることができ、その記載事項に1つでも異動があればその提出を受けることはできません。

例えば、前年は控除対象扶養親族に該当していた親族が本年は該当しなくなるなど、前年分に記載された事項について本年は記載を要しなくなった場合は異動があったものとなり、「簡易な扶養控除等申告書」の提出を受けることはできません。

扶養親族の年齢の変動で「控除対象扶養親族が特定扶養親族や老人扶養親族に該当することなる場合」なども、前年分より異動があったものとなります。

扶養親族の年齢変動により、控除の区分が変わらなければ、異動はないものとして「簡易な扶養控除等申告書」の提出が可能です。

また、源泉控除対象配偶者や控除対象扶養親族の所得の見積額について、例えば源泉控除対象配偶者の所得の見積額が前年30万から本年40万円に変動する場合のように「源泉控除対象配偶者の所得の見積額が95万円以下である場合」などでは、異動がないものとして「簡易な扶養控除等申告書」の提出を受けることができます。

◆扶養控除等申告書の記載事項に異動があったとする事項

・あなたや源泉控除対象配偶者、控除対象扶養親族などの住所又は居所が異動した。

・あなたや控除対象扶養親族などの氏名に変更があった。

・あなたや源泉控除対象配偶者、控除対象扶養親族などのマイナンバー(個人番号)に変更があった。

・源泉控除対象配偶者や控除対象扶養親族、16歳未満の扶養親族(以下「年少扶養親族」)に新たに該当することとなる(又は該当しなくなる)人がいる。

・あなたが寡婦、ひとり親、勤労学生に該当することとなる(又は該当しなくなる)

・あなたや同一生計配偶者、扶養親族が(特別)障害者に該当することとなる。(または該当しなくなる)

・源泉控除対象配偶者の所得の見積額が95万円超となる

・控除対象扶養親族や年少扶養親族の所得の見積額が48万円超となる

・控除対象扶養親族の年齢の変動により控除の区分が変わる。

・控除対象となる国外居住親族について、扶養控除の適用要件の区分が変わる

・年少扶養親族が16歳になり控除対象扶養親族に該当することになる

◆簡易な扶養控除等申告の注意点

「簡易な扶養控除等申告書」の提出後、その年の途中に控除対象扶養親族の数などの申告内容に異動があった場合は、その異動があった事項等を記載のうえ扶養控除等(異動)申告書の提出を受ける必要があります。

「簡易な扶養控除等申告」の提出とともに、勤労学生控除や国外居住者につき扶養親族等の適用受ける場合は、証明書類の提出等を受ける必要があります。

「簡易な扶養控除等申告書」の提出があった従業員等の源泉徴収票の「配偶者の合計所得」欄は、その年の配偶者控除等申告書を基に記載します。

「簡易な扶養控除等申告書」も7年間の保存義務があります。

会社が従業員等から「簡易な扶養控除等申告書」の提出を受けた場合、前年分の扶養控除等申告書に記載された事項がその「簡易な扶養控除等申告書」記載されているものとして源泉徴収事務を行うことになります。そのため、最後に提出を受けた「簡易な扶養控除等申告書」以外の扶養控除等申告書の内容を把握できるようにしておく必要があります。

◆まとめ

簡易な扶養控除等申告書についてご紹介しました。

令和7年1月1日以後からの支給給与からとなりますので、一般的には年末調整で扶養控除申告書を記入してもらう事になると思います。

前年分記載事項の異動の有無について、前年の扶養控除等申告書の写しを従業員等に交付するなどして確認をとる方法も考えられます。

扶養控除等申告書などは、右上にあるQRコードの読込で、記載要領などの確認がより分かりやすくなりました。慣れていない従業員さんも多いと思いますので、異動がない場合は簡易な扶養控除等申告書の提出を指導して頂ければと思います。

(執筆:小林)

◆参考

【簡易な扶養控除等申告書に関するFAQ(源泉所得税関係)】

https://www.nta.go.jp/publication/pamph/pdf/0024005-130_01.pdf

https://www.nta.go.jp/publication/pamph/pdf/0024005-130_02.pdf

出典:簡易な扶養控除等申告書に関するFAQより

参考資料:週刊税務通信 No3806 pp10-11

納付書の事前送付取りやめ(納付もれに注意!)

国税庁は社会全体の効率化と行政コスト抑制を理由として、一定の法人などへの納付書の事前送付を取りやめました。

《納付書の事前送付に関するお知らせ》

https://www.nta.go.jp/taxes/nozei/oshirase.htm

税理士に税務申告を依頼した場合、多くの税理士はe-Taxという国税庁のシステムから「電子申告」を行っています。

一方で納税者は、「紙の納付書」を利用していることも少なくないのではないでしょうか。

この場合、納付書の事前送付(納付期限前に郵送で届く)が取りやめとなり、納付モレに注意が必要です。

▼事前送付の対象外になる方

・e-Taxにより申告書を提出されている法人の方

・e-Taxによる申告書の提出が義務化されている法人の方

・e-Taxで「予定納税額の通知書」の通知を希望された個人の方

・「納付書」を使用しない方法により納付されている法人・個人の方

(ダイレクト納付・ネットバンキング等による納付・振替納税など)

税理士に税務申告を依頼している方は、ほとんど対象外になると考えて良いです。

※e-Tax

国税の手続について、インターネットを利用して電子的に行えるシステム

▼今後の納付方法

今後は納付方法の切り替えを検討する必要がありますので、いくつか紹介します。

・ダイレクト納付(e-Taxによる口座振替)

事前に登録した口座から、即時納付又は指定した期日納付を行う方法

・ペイジー納付、クレジットカード納付

e-Taxで申告書等を提出した後に、所定のサイトの指示に従って納付する方法

・振替納税(個人のみ)

事前に登録した口座から、振替日に自動で納付する方法

▼『納付モレ』にご注意!

納付書の事前送付を取りやめにより、納付モレの懸念があります。

注意が必要なのは「中間納付」になります。

今までは事前に納付書(納付税額が印字済み)が届くことで、納付の必要性に気が付くことができました。

これからは自ら気が付かないといけません。

納付書の事前送付の取りやめにより、いつの間にか『納付モレ』という事態になりかねません。

また、消費税については、引き続き送付する予定です。(ややこしい)

例えば、「法人税」「消費税」の中間納付が同時期に必要なときでも、消費税だけしか届きません。

届いた納付書だけ支払うのでは、「法人税」の納付モレにつながります。

▼まとめ

納付書の事前送付の取りやめにより、『納付モレ』に注意が必要です。

補足ですが、紙の納付書が一切使えないということはないです。

ただし、税務署で用意した所定の納付書を必ず使って欲しい、つまり納付書を受け取りに来てほしいそうです。

どう考えても不便ですし、やり方が少々強引かなと思ってしまいます。

納税者への配慮に欠けている面もありますが、納付方法をダイレクト納付・ネットバンキング等による納付・振替納税などに切り替える検討しましょう。

執筆:渡辺

賃貸物件を相続した場合の

消費税インボイス

相続における未分割不動産は、遺産分割が確定するまでの間は各共同相続人の共有状態になり、

賃料は法定相続分で各相続人の収入になります。

今回は未分割不動産の賃料にかかる、消費税インボイスの取り扱いについて解説します。

【前提条件】

・被相続人は不動産賃貸業を営み、インボイス登録をしていました。

・相続人は、甲、乙、丙の3人でインボイス登録はしていません。

・被相続人は令和6年4月になくなり、遺産分割は7月に確定しました。

【相続前】

1月から3月までの賃料については、被相続人の収入で所得税も消費税も申告納付します。

【相続後-所得税】

4月から6月の賃料は未分割のため、相続人3人の収入になります。

所得税では、未分割期間中の賃料は各相続人が相続分に応じた収入となり、各相続人が確定申告します。

【相続後-消費税】

被相続人が死亡した日の翌日から4月を経過した日まで「みなし登録期間」となり、その期間中は被相続人の登録番号でインボイスを発行することができます。

4月経過後は被相続人の登録番号は失効します。

被相続人と相続人で切れ目なくインボイス発行するためには、相続人が4カ月以内に自ら登録を行って、自らの登録番号でインボイスを発行する必要があります。

消費税については、不動産を相続しなかった相続人も、みなし登録期間中は強制的に課税事業者になります。

結果、みなし登録期間の賃料について消費税申告が必要になります。

【まとめ】

・相続があった場合、被相続人の登録番号の効力は4カ月で失効します。

・みなし登録期間中は被相続人の登録番号を使用できますが、相続人は強制的に納税義務を負うことになります。

(執筆:古舘)

飲食費の金額基準引き上げ

令和6年度税制改正では、交際費等の損金不算入制度について、交際費等の範囲から除外される飲食費の金額基準が「1人当たり1万円以下(現行:5,000円以下)」に引き上げられました。

この改正は、事業年度ベースで新法適用とされた過去の交際費関係の改正とは異なり、支出ベースでの新法適用となります。

3月決算法人以外の法人であっても、令和6年4月1日以後に支出する飲食費であれば、改正後における飲食費の「1万円基準」を適用することができます。

【飲食費の定義】

飲食費について法令上は、「飲食その他これに類するために要する費用(専らその法人の役員もしくは従業員またはこれらの親族に対する接待費等のために支出するものを除きます。)」と規定されています(措法61の4⑥)。このため、次のような費用については、社内飲食費に該当するものを除き、飲食費に該当します。

◆ 飲食費に該当する費用

・ 己の従業員等が得意先等を接待して飲食するための「飲食代」

・ 飲食等のために支払うテーブルチャージ料やサービス料等

・ 飲食等のために支払う会場費

・ 得意先等の業務の遂行や行事の開催に際して、弁当の差入れを行うための「弁当代」(得意先等において差入れ後相応の時間内に飲食されるようなもの)

・ 飲食店等での飲食後、その飲食店等で提供されている飲食物の持ち帰りに要する「お土産代」

◆ 飲食費に該当しない費用

・ゴルフや観劇、旅行等の催事に際しての飲食等に要する費用

・接待等を行う飲食店等へ得意先等を送迎するために支出する送迎費

・飲食物の詰め合わせを贈答するために要する費用

【飲食費の1万円基準に係る書類への記載事項】

飲食費の1万円基準は次の事項を記載した書類を保存している場合に限り適用されます。

① 飲食等のあった年月日

② 飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名または名称およびその関係

③ 飲食等に参加した者の数

④ その飲食等に要した費用の額、飲食店等の名称および所在地(店舗がない等の理由で名称または所在地が明らかでないときは、領収書等に記載された支払先の氏名または名称、住所等)

⑤ その他飲食等に要した費用であることを明紀にするために必要な事項

【インボイス制度における免税事業者に支払う飲食費の計算】

免税事業者への支払った飲食費は、原則として仮払消費税等の額が無いものとなりますので、支払額総額が飲食費の金額基準となります。ただし、経過措置により、令和8年9月30日までは仕入税額相当額の80%、令和11年9月30日までは仕入税額相当額の50%が消費税等とみなされます。

インボイス登録事業者と免税事業者へ支払った飲食費は税抜経理の場合、金額基準の計算に差がでます。税込経理の場合は、消費税分を含めた支払額で金額基準の判定となります。

税抜経理を採用している場合、それぞれ支払った飲食費の金額基準は次の通りに計算、判定となります。

【令和6年度改正後の損金不算入制度(令和6年4月1日以降)】

飲食費と交際費の損金不算入制度をまとめると表のとおりです。

中小企業の定額控除限度額(年800万円)の特例と接待飲食費の50%損金算入特例の適用期限は令和9年3月31日まで3年延長となります。

【まとめ】

飲食費の金額基準と交際費損金不算入についてまとめました。飲食費の金額基準は、令和6年4月1日以後に支出する飲食費等から適用となりますので、3月決算法人以外の法人は、事業年度中で5,000円以下基準と10,000円以下基準が混在するために、注意が必要です。

(執筆:小林)

定額減税

国税庁は令和6年分所得税の「定額減税」に関する特設サイトを開設しました。

定額減税特設サイト

https://www.nta.go.jp/users/gensen/teigakugenzei/index.htm

様々な意見が飛び交った減税制度ですが、制度内容は1回読んだだけでは理解できない複雑なものとなっています。

今回は給与支払者の事務の概要と、月次減額処理(給与計算)についてまとめました。

▼給与所得者に対する定額減税(給与支払者の事務の概要)

給与所得者に対する定額減税は、扶養控除等申告書を提出している、いわゆる甲欄適用者に対して行います。給与⽀払者は、下記2つの事務を⾏います。

・月次減税事務(給与計算)

令和6年6月1⽇以後に⽀払う給与等に対する源泉徴収税額から、定額減税額を控除する

・年調減税事務(年末調整)

年末調整の際、年末調整時点の定額減税額に基づき精算をする

▼月次減税事務(給与計算)

①控除対象者の確認

令和6年6月1⽇現在、給与⽀払者のもとで勤務している⼈のうち、給与等の源泉徴収

において源泉徴収税額表の甲欄適用者(以下「基準⽇在職者」)を選び出します。

この基準⽇在職者が、原則として月次減税額の控除の対象者(以下「控除対象者」)となります。

(注)基準日在職者に該当しない人

・令和6年6月1⽇以後⽀払う給与等の源泉徴収において源泉徴収税額表の乙欄や丙欄が適用される⼈(扶養控除等申告書を提出していない⼈)

・令和6年6月2⽇以後に給与の⽀払者のもとで勤務することとなった⼈

・令和6年5月31 ⽇以前に給与の⽀払者のもとを退職した⼈

・令和6年5月31 ⽇以前に出国して非居住者となった⼈

(注) 合計所得⾦額が1,805 万円を超えると⾒込まれる人

令和6年分所得税の合計所得金額が1,805万円超(例外はありますが、給与収入のみのであれば2,000万円超)の人は定額減税の対象になりません。しかしながら、控除対象者の確認の時点においては、合計所得⾦額(⾒積額)を勘案しません。

従って、合計所得⾦額が1,805 万円を超えると⾒込まれる基準⽇在職者に対しても、月次減税事務を⾏います。

合計所得金額が1,805万円超の人は、源泉徴収税額から控除された定額減税額を個人の確定申告で精算することになります。

②月次減税額の計算

減税額は、次の金額の合計額(その人の所得税額を超える場合には、その所得税額が限度)です。

1 本人(居住者のみ) 30,000円

2 同一生計配偶者または扶養親族 (いずれも居住者のみ) 1人につき30,000円

※計算例

同一生計配偶者・・・有

扶養親族・・・・・・2名

→30,000円(本人)+30,000円×3名(同一生計配偶者と扶養親族)= 120,000円

(注)同一生計配偶者と扶養親族の数

源泉徴収税額の計算のための「扶養親族等の数」とは異なる場合があります。

※同一生計配偶者とは

その年の12月31日の現況で、次の4つの要件のすべてに当てはまる方をいいます。

1 民法の規定による配偶者であること(内縁関係の人は該当しません。)。

2 納税者と生計を一にしていること。

3 年間の合計所得金額が48万円以下(給与収入のみの場合は103万円以下)であること。

4 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと。

(注)納税者が年の中途で死亡した場合や出国する場合は若干要件が異なります。

※定額減税の対象となる扶養親族とは

所得税法上の控除対象扶養親族だけでなく、16 歳未満の扶養親族も含まれます。

▼まとめ

定額減税のポイントは、月次減税事務(給与計算)の前提となる、「控除対象者の確認」と「月次減税額の計算」といえそうです。

同一生計配偶者や扶養親族は、基本的には「扶養控除等申告書」で把握できますが、同申告書に記載されない場合の確認方法が課題です。月次減税事務(給与計算)は6月以降とは言え、事前に確認をしておいたほうが賢明でしょう。

年次減税事務(年末調整)の詳細は、今回書ききれませんでした。年末調整の時期が近づきましたら執筆しようと考えています。

令和6年度の税制改正大綱で定額減税が発表されたときは、「本当にやるの?現場は混乱するよ…」と思いました。定額減税特設サイトを確認すると、給与支払者に対する落とし穴が多すぎると改めて実感しました。

(執筆:渡辺)

申告書等への収受日付印の押なつ廃止

国税庁は、「令和7年1月からの申告書等の控えへの収受日付印の押なつについて」を公表しました。

令和7年1月以後、税務署に申告書等の控えを持参又は郵送した場合の「収受日付印」の押なつが廃止されます。

今でもe-Taxによる申告を行った場合には、メッセージボックスに格納される”受信通知”で提出の事実を確認しています。

【押なつ廃止の対象は税務署に提出される全ての文書】

現在、納税者が税務署に所得税の確定申告書等の控えを”持参”又は”郵送”した場合、「収受日付印(税務署名や年月日等)」の押なつが行われます。

国税庁は、e-Tax利用率が向上したことや税務行政のデジタル・トランスフォーメーション(DX)の取組も踏まえ、令和7年1月から、申告書等の控えに収受日付印の押なつを行わないことになりました。

対象となる「申告書等」は、国税に関する法律に基づく申告、申請、請求、届出その他の書類のほか、納税者が、税務署に提出する全ての文書です。

【金融機関等へは令和7年1月までに改めて説明・周知】

令和7年1月以後における申告書等の提出事実・提出年月日の確認方法は、【参考】のとおりです。

現在、会社や個人が融資申込等をする場合に、金融機関から収受日付印の押なつがされた申告書等の控えの提出を求められることがあります。

国税庁では、既に金融機関や行政機関等に説明を行っており、令和7年1月までに改めて説明・周知するそうです。

| 【参考】令和7年1月以後における申告書等の提出事実・提出年月日の確認方法 | |||

|---|---|---|---|

| ①e-Taxによる申告・申請手続 | e-Taxでの申告等のデータの送信完了後、メッセージボックスに格納される受信通知で、申告等を提出した者の氏名又は名称、受付番号、受信日時等を確認できます。 | ||

| ②申告書等情報取得サービス(オンライン請求のみ) | 所得税の確定申告書、青色申告決算書及び収支内訳書について、書面提出している場合でも、パソコン・スマートフォンからe-Taxを利用してPDFファイルを無料で取得できます。 | ||

| ③保有個人情報の開示請求 | 個人情報に対する開示請求により、提出した申告書等の内容を確認できます(写しの交付の場合は1か月程度かります)。 | ||

| ④税務署での申告書等の閲覧サービス | 税務署の窓口で、自身が過去に提出した申告書等を閲覧できます。 | ||

| ⑤納税証明書の交付請求 | 納税証明書の交付請求することで、確定申告書等を提出した場合の納税額、所得金額又は未納の税額がないことの証明書を取得できます。 手数料は、税目ごと1年度1枚につき400円(オンライン申請の場合は370円)です。 | ||

【まとめ】

弊所では電子申告率が100%なので押なつが廃止されても影響はありません。

しかし、税理士に依頼していない個人の方が”持参”又は”郵送”により申告されているケースは多いと思います。

何回も計算をし直し、申告書が複数残ってしまった場合など、どれが提出分か分からなくならないように注意が必要です。

なお、令和7年1月以後の当分の間の対応として、窓口で交付するリーフレットに、申告書等を収受した日付けや税務署名を記載した上で、希望者に配布することを検討しているそうです。

(執筆:古舘)

令和6年度 税制改正大綱

令和5年12月14日に発表された令和6年度税制改正大綱についてまとめました。

所得税・住民税の定額減税など、注目している方も多いと思います。

【個人所得課税】

◆所得税・個人住民税の定額減税

令和6年分の所得税・令和6年度分の個人住民税について、納税者および配偶者を含めた扶養親族1人につき、所得税3万円・個人住民税1万円を控除する。ただし、納税者の合計所得金額が1,805万円以下である場合に限る。

(特別控除の実施方法)

① 給与所得者

<所得税>

令和6年6月1日以後最初に支払いを受ける給与等(賞与を含む)の源泉所得税額から特別控除の額を控除する。なお、控除しきれない部分の金額は7月以降に支払われる給与で順次控除する。

<住民税・特別徴収>

令和6年6月の給与支給時に特別徴収は行わず、特別控除した後の個人住民税の額の11分の1の額を令和6年7月から令和7年5月まで、それぞれの給与の支払をする際毎月徴収する。

② 公的年金受給者

<所得税>

令和6年6月1日以後最初に支払いを受ける公的年金等の源泉徴収税額から特別控除の額を控除する。なお、控除しきれない部分の金額は、8月以降の公的年金等で順次控除する。

※公的年金等の受給者の扶養親族等申告書に記載した事項の異動等により特別控除の額に異動が生ずる場合には、確定申告により調整する。

<住民税・特別徴収>

令和6年10月1日以後最初に受ける公的年金につき特別徴収をされるべき個人住民税の額から特別控除の額に相当する金額を控除する。なお。控除しきれない部分の金額は、令和6年度中に特別徴収される各月分特別徴収税額から順次控除する。

<住民税・普通徴収>

令和6年度分の個人住民税に係る第1期分の納付額から特別控除の額に相当する金額を控除する。なお、控除しきれない部分の金額は、第2期分以降の納付額から順次控除する。

③ 事業所得者等

<所得税>

令和6年分の所得税に係る第1期分予定納税額(7月)から本人分に係る特別控除の額(3万円)を控除する。なお、控除しきれない部分の金額は、第2期分予定納税額(11月)から控除する。

※予定納税額の減額の承認の申請により、第1期分予定納税及び第2期分予定納税額について、同一生計配偶者等に係る特別控除の額に相当する金額の控除の適用を受ける事ができる。

<地方税・普通徴収>

令和6年度分の個人住民税に係る第1期分の納付額から特別控除の額に相当する金額を控除する。なお、控除しきれない部分の金額は、第2期分以降の納付額から順次控除する。

◆住宅ローン控除(子育て世帯等に対する控除の拡充等)

住宅ローン控除について、令和6年限りの措置として、子育て世帯等に対し、借入限度額を、認定住宅は5,000万円、ZEH水準省エネ住宅は4,500万円、省エネ基準適合住宅は4,000万円へと上乗せする。また、床面積要件を緩和する。

※子育て世帯等は、『19歳未満の子を有する世帯』又は『夫婦のいずれかが40歳未満の世帯』

出典: 令和6年度国土交通省税制改正概要 https://www.mlit.go.jp/page/content/001712685.pdf

◆既存住宅等のリフォームに係る特例の拡充・延長

既存住宅に係る特定の改修工事をした場合の所得税額の特別控除について、子育て世帯等が、所有する居住用の家屋について一定の子育て対応改修工事をして、当該居住用の家屋を令和6年4月から同年12月31日までの間に居住の用に供した場合を適用対象に追加し、その子育て対応改修工事に係る標準的な工事費用相当額(250万円限度)の10%に相当する金額をその年分の所得税の額から控除できる。

出典: 令和6年度国土交通省税制改正概要 https://www.mlit.go.jp/page/content/001712685.pdf

◆税制適格ストックオプションに係る優遇措置の拡大

・スタートアップが付与したストックオプションの場合に、年間の権利行使価額の限度額を最大3,600万円(現行は1,200万円)に引き上げる。

・ストックオプション発行会社及び社外高度人材に係る要件について見直しが行われる。

【資産課税】

◆事業継承税制 特例継承計画等の提出期限の延長

法人版事業継承税制の特例措置について、特例承継計画の提出期限を2年延長する。

◆土地に係る固定資産税の負担調整措置及び条例減額制度の延長

宅地及び農地の負担調整措置について、令和6年度から令和8年度までの間、商業地等に係る条例減額制度及び税負担急増土地に係る条例減額制度を含め、現行の負担調整措置の仕組みを継続する。

【法人課税】

◆賃上げ促進税制の強化

従来の大企業向けの措置について、税額控除率の上乗せ措置等の見直しを行った上、その適用期限を3年延長する。

従来の大企業のうち従業員数が2,000人以下の法人について、3%以上の賃上げを行ったときは、その10%の税額控除ができる中小企業向けの措置を加える。

この場合において、4%以上の賃上げを行ったときは15%、教育訓練費の増加割合が10%以上等である時は5%、プラチナくるみん、えるぼし(3段階目)以上の認定を受けているときは5%を税額控除率に加算する。

中小企業向けの措置について、教育訓練費に係る税額控除率の上乗せ措置について、教育訓練費の増加割合が5%以上等である場合に適用できることとし、くるみん、えるぼし(2段階目)以上の認定を受けた場合に税額控除率に5%を加算する措置を加え、5年間の繰越控除制度を設けた上、その適用期限を3年間延長する。

法人事業税付加価値割における雇用者給与等支給額の対前年度増加額を付加価値額から控除する措置について、法人税の賃上げ促進税制の見直しに合わせ、適用要件等の見直しを行った上、その適用期限を3年間延長する。

適用時期:令和6年4月1日から令和9年3月31日

◆戦略分野国内生産促進税制の創設

産業競争力強化法の認定事業適応事業者が、産業競争力基盤強化商品生産用資産の取得等をした時は、その認定の日以後10年以内の日を含む各事業年度において、その産業競争力基盤強化商品生産用資産により生産された産業競争力基盤強化商品のうちその事業年度の対象期間において販売されたものの数量等に応じた金額の税額控除ができることとする。

◆イノベーションボックス税制の創設

国内で自ら研究開発した知的財産権(特許権、AI関連のプログラムの著作権)から生ずる譲渡所得、ライセンス所得のうち、最大30%の金額について、その事業年度において損金算入できることとする。

適用時期:令和7年4月1日から令和14年3月31日までの間に開始する各事業年度。

◆中小企業事業再編投資損失準備金の拡充(中小M&A税制)

中小企業事業再編投資損失準備金制度について、複数回のM&Aを実施する場合において、その株式等の取得価額に90%又は100%を乗じた金額以下の金額を中小企業事業再編投資損失準備金として積み立てたときは、その積み立てた金額は、その事業年度において損益算入できる措置を加える。

適用時期:産業競争力強化法の改正法の施行の日から令和9年3月31日までの間に同法の特別事業再編計画(仮称)の認定を受けた株式等の取得に対して適用。

◆交際費等損益不算入制度の延長・拡充

交際費等の損金不算入制度について、損金不算入となる交際費等の範囲から外される一定の飲食費に係る金額基準を1人当たり5,000円以下から1万円以下に引き上げることとした上、その適用期限を3年間延長する。

適用時期:令和6年4月1日以後に支出する飲食費から適用。

◆外形標準課税における対象法人の見直し

① 外形標準課税の対象法人について、現行基準を維持した上で、当分の間、前事業年度

に外形標準課税の対象であった法人であって、当該事業年度に資本金1億円以下で、資本金と資本剰余金の合計額が10億円を超えるものは、外形標準課税の対象とする。

② 資本金と資本剰余金の合計額が50億円を超える法人等の100%子法人等のうち、資本

金が1億円以下で資本金と資本剰余金の合計額が2億円を超えるものは、外形標準課税の対象とする。

適用時期:①令和7年4月1日以後に開始する事業年度より適用。

②令和8年4月1日以後に開始する事業年度より適用。

【国際課税】

◆国際最低課税額に対する法人税等お見直し(グローバルミニマム課税)

令和5年度税制改正で法制化した所得合算ルール(IIR:Incom Inclusion Rule)について、経済開発機構(OECD)によるガイダンスや国際的な議論の内容を踏まえた制度の明確化等の観点から見直しを行う。

【消費課税】

◆国外事業者に係る事業者免税点制度の特例の適用の見直し等

国内に恒久的施設を有しない国外事業者は、国内における課税仕入れ等が一般的には想定されず、みなし仕入率による仕入税額控除の適用が適切ではないため、課税期間の初日において恒久的施設を有しない国外事業者は、次の制度の適用が認められなくなる。

・簡易課税制度

・2割特例(適格請求書発行事業者となる小規模事業者に対する負担軽減措置)

適用時期:令和6年10月1日以降に開始する課税期間から適用。

◆高額特定資産を取得した場合の事業者免税点制度の適用制限の見直し

高額特定資産を取得した場合の事業者免税点制度及び簡易課税制度の適用を制限する措置の対象に、その課税期間において取得した金又は白金の地金等の額の合計額が200万円以上である場合が加えられる。

※金地金が高額特定資産に該当するのは、棚卸資産に該当の場合。

適用時期:令和6年4月1日以後の国内における課税仕入れ及び保税地域からの引き取りについて適用。

【まとめ】

令和6年の税制改正についてまとめました。所得税・住民税の定額減税は、気になる改正の1つだと思います。所得税の特別控除の手続きは1回の控除で終わる事がないケースが多く、実務としては大変な作業になると予想されます。間違いの無いように確認しましょう。

また、令和7年度の税制改正では、児童手当の延長により扶養控除等の見直し、ひとり親控除の改正などが見込まれています。

(執筆:小林)

お気軽にお問合せください

お電話でのお問合せ・相談予約

<受付時間>

9:00~11:30/12:30~18:00

※土曜・日曜・祝日は除く

フォームは24時間受付中です。お気軽にご連絡ください。

ふるだて税理士・

行政書士事務所

住所

〒171-0022

東京都豊島区南池袋1-13-23

JRE南池袋ビル5階

アクセス

池袋駅東口徒歩6分

受付時間

9:00~11:30/12:30~18:00

定休日

土曜・日曜・祝日